Verdsettelse

Vi har allerede konstanter at Medistim er et selskap med høy kvalitet, som har store fremtidige muligheter. Spørsmålet nå er hvordan prisingen på selskapet er?

En typisk verdi-investor vil ønske å kjøpe selskapers som er lavt priset. Med lav pris mener en ofte at prisen/verdien er lav i forhold til det en tror er den «rettferdige» verdien.

Prisingsmultipler

En vanlig metode for å vurdere den relative prisingen er å se på nåværende prisingsmultipler i forhold til historiske verdier. Isolert vil en høyere multippel bety at selskapet har blitt dyrere. Det er viktig å vurdere evt. økning i multiplene mot fundamentale endringer for selskapet. Et selskap med økt potensial for fremtidig vekst i resultatene, vil normalt også kunne rettferdiggjøre en høyere P/E.

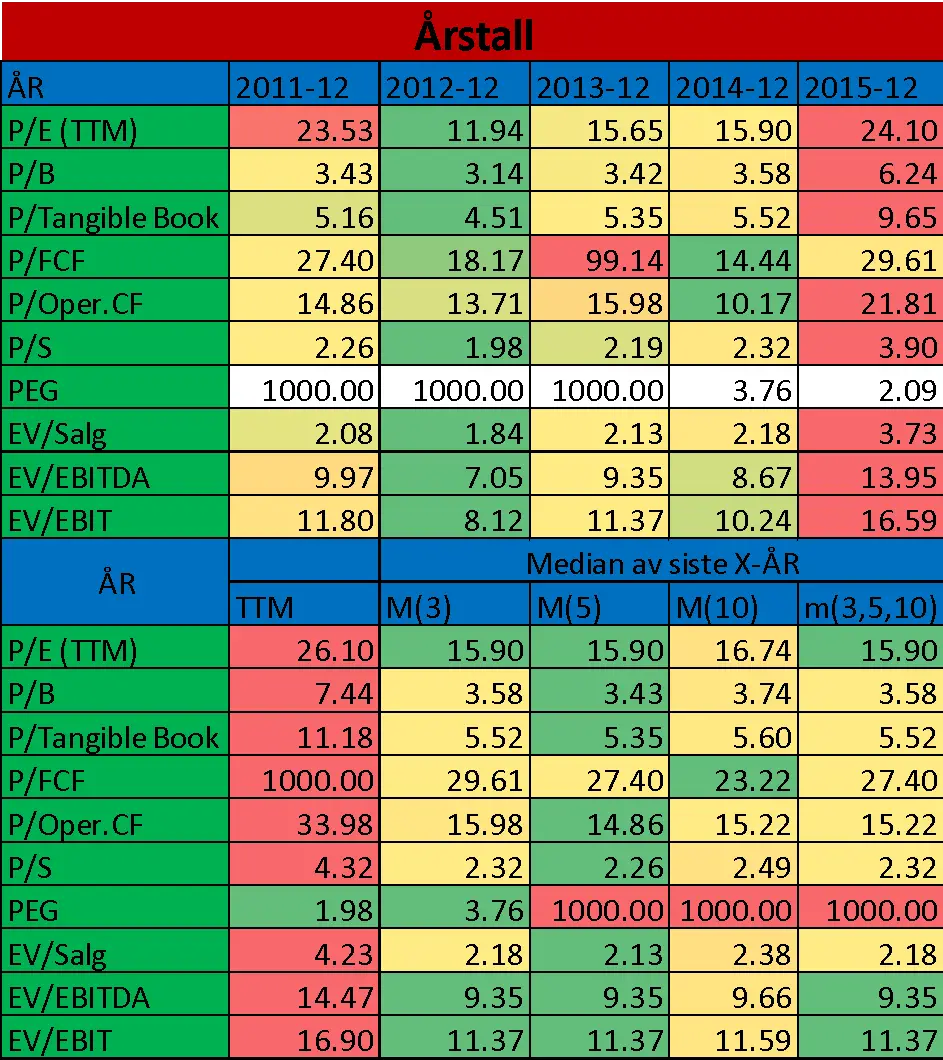

For Medistim har vi presentert multiplene i tabellene under, hhv. for kvartal og år. Generelt har Medistim hatt høye multipler de siste årene, og samlet kan man si at selskapet aldri har vært høyere priset enn nå.

På den ene siden må si at høye multiplene er naturlig når ut fra forventningene i markedet (og vi) har rundt selskapet sin videre fremtid, men også resultatene selskapet har levert de siste årene. Høyt potensial gir også vanligvis høy prising. På en annen side vil selskapet måte levere svært høye resultater og vekst fremover hvis verdien til multiplene skal være rettferdig på dagens nivå. Fallhøyden er stor.

Multiplene med både pris og EV i telleren har generelt blitt høyere. P/E ligger på rundt 26, noe som er betydelig over median de siste årene. P/B ligger for øyeblikket på over 7, noe som må anses som høyt, selv om det er naturlig at Medistim ligger en del høyere enn 1.0. Selskapet må sies å være sterkt verdiskapene, dvs. at de leverer en høyere avkastning på kapitalen enn kapitalkostnadene, noe som taler for en høyere P/B.

Det kan som nevnt tidligere være vanskelig å veie vekstpotensialet opp mot prisingen. Det enkleste ville vel vært om man kunne kombinere vekst og prisingen i et tall, men finnes det? Løsningen her er PEG (P/E + vekst (G)], som er et tall som kombinerer P/E og estimert vekst i et tall. Et selskap med PEG < 1.0 blir vurdert som et selskap som har et vekstpotensial og som rettferdiggjør prisingen. Kitron sin PEG er godt under 1.0 noe som kan tyde på at selskapet fortsatt kan være et attraktivt kjøp. En bør være klar over at PEG er avhengig av estimatene for veksten (g) i markedet, noe som indikerer at en bør bruke PEG med stor forsiktighet, særlig når en har med små selskaper som har lav analytikerdekning og tilsvarende få estimater.

Medistim har generelt hatt liten analytikerdekning historisk, men dekning har økt de siste årene, noe som gjør at man nå kan beregne PEG (trenger estimater på vekst). PEG til Medistim ligger på 2.0 (avhengig av hvilke tall man bruker), noe som må sies å være høyt, men ikke urimelig høyt i forhold til mange andre selskaper.

Generelt vil vi vurdere Medistim som høyt priset ut fra prisingsmultiplene, også når man tar hensyn til vekstpotensialet. Forventningen om høy vekst med høye marginer må materialisere seg i fremtiden for at multiplene skal kunne rettferdiggjøre sine nåværende verdier. Siden ingen har en glasskule så må man tro at forventingene som markedet har er sannsynlige.

Annonse:

DCF (Resultatbasert)

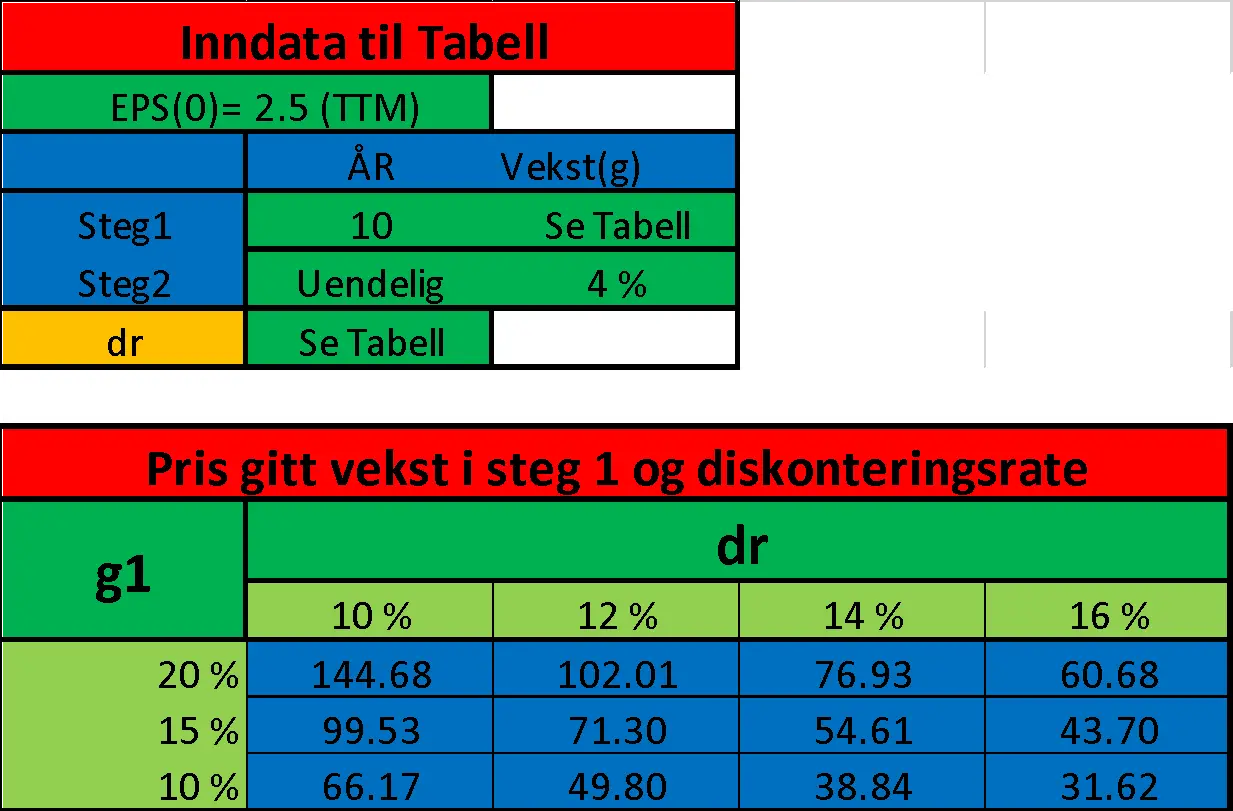

I dette avsnittet vil studerer verdsettelsen til Medistim basert på en enkel DCF-modell som er basert på resultatet de siste 4 kvartalene (TTM). EPS de siste 4 kvartalene er 2.50. Vi antar at veksten i steg 2 er 4%, altså forventer en at inntjeningen skal øke en del raskere enn inflasjonen i uendelig tid. Steg 1, eller den første vekstfasen antar vi er på 10 år.

Ledelsen forventer at produktene/løsningene befinner seg i et marked med potensial på rundt 4000 MNOK. Det er helt urealistisk at selskapet kan kapre hele dette markedet, men en kan legge inn en forventing om at selskapet vil nå en omsetning på 650 MNOK innen 10 år, noe som vil innebære en årlig vekst på omtrent 10%. 10% vekstrate i steg 1 er derfor naturlig å legge inn som en av de mulige verdiene i steg 1 (forutsetter at marginene holder seg stabile, selv om man må regne med økt press på marginene fremover med ved eventuelt økt konkurranse og sterkere press fra kjøperne).

Veksten de siste 10 årene har i gjennomsnitt vært på rundt 12 %, slik at det også er naturlig å legge inn en litt høyere vekstrate. Vi velger oss 15% (som vil gi 1000 MNOK omsetning om 10 år), men velger også for «gøy» å teste med 20%. Årsaken til at vi velger oss relativ høye vekstrater er at vi har en mistanke om at selskapet er svært høyt priset, slik at oppgaven her blir å finne ut hva som må til for å rettferdiggjøre prisen i dag. Selskapet selv later til å forvente en enda lavere vekst enn 10% fremover, kanskje i område rundt 5% (se siste årsrapport).

Diskonteringsfaktoren vil alltid være usikker, derfor er det naturlig å også her se på hvordan verdien endrer seg med diskonteringsraten. Generelt Medistim et lite selskap, med lav likviditet i aksjen, noe som taler for en likviditetspremie. På den andre siden så har selskapet lite gjeld, noe som taler for lavere premie.

Ut fra tabellen over ser en trenger svært urimelig høy vekst med urimelig lav diskonteringsrate for at prisen i dag (rundt 66) kan sies å være rettferdig, legger man i tillegg til at man ønsker en sikkerhetsmargin mellom den beregnede verdien og den nåværende verdien, så tyder mye på at man må se seg etter en annen investering.

Vi mener at en diskonteringsraten på minimum 12% er sannsynlig, og at en vekst på 15% er usannsynlig, når man tar hensyn til risikoen og potensialet til selskapet.

Annonse: