Forventningene fremover

Vi forsøker i denne delen å estimere den fremtidige utviklingen til KOA. Estimatene anvendes senere i en verdsettelse av selskapet.

I første halvdel av denne delen så ser vi nærmere på selskapet/ledelsen sine egne estimater for utviklingen frem til og med 2020. Senere i delen tar vi utgangspunkt i ledelsen sine estimater når vi utarbeider våre egne estimater for tiden 2020.

Analyse av historisk utvikling og ledelsens estimater

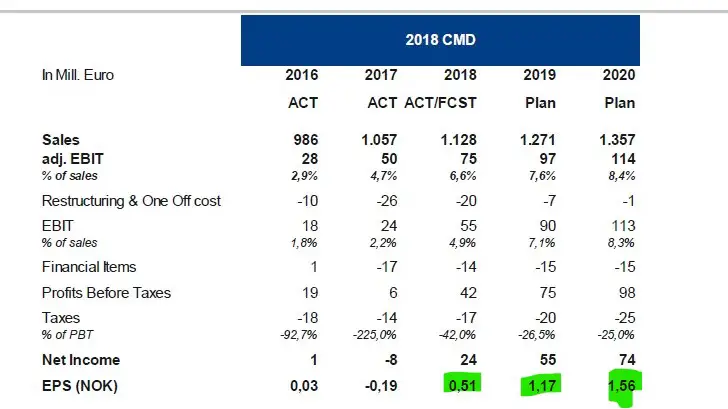

I denne delen vil vi hovedsakelig ta utgangspunkt i at ledelsen sine egne forventninger faktisk slår til de neste årene. Tidligere har vi presentert en oversikt fra selskapet som viser ledelsenes relativt detaljerte forventninger for utviklingen de par neste årene. Oversikten kan også ses litt lengre ned på siden.

Generelt er det ikke veldig vanlig at en ledelse legger frem så detaljerte estimater som de vi ser under. Årsaken til at de fleste selskaper ikke velger å presentere så detaljerte estimater skylde nok både at de ikke ønsker å legge opp til for høye forventninger, samtidig som spesifikke estimater gjør det enklere å kritisere ledelsen når man ser betydelig avvik mellom virkelig utvikling og den estimerte utviklingen.

Når ledelsen velger å presentere detaljerte estimater for hvordan man tror utviklingen blir, så bør absolutt disse estimatene vektlegges. Ledelsen vil åpenbart være de som er i best posisjonen til å vurdere den videre utviklingen til selskapet, og da også hvordan forbedringer som kreves kan oppnås. På en annen side så vil det selvsagt være slik at ledelsen kan vurdere den fremtidige utviklingen feil, og f.eks. overvurdere mulighetene for å gjøre forholdsvis raske forbedringer av driften. Det er åpenbart også en mulighet at utviklingen i markedet ikke blir som man hadde forventet, noe som da selvsagt vil påvirke resultatene i negativ retning.

KOA-ledelsens sine estimater viser at de forventer en til dels kraftig marginforbedring de neste årene, og marginforbedringene vil definitivt stå for en svært stor andel av de neste årenes forventede resultatvekst.

Historiske tall og ledelsen estimater for utviklingen fremover

Hentet fra 2018 CMD

Generelt vil det være fornuftig å analysere ledelsens sine estimater og de historiske tallene litt nærmere, siden det kan bidra til å forenkle vurderingen av den videre utviklingen til selskapet.

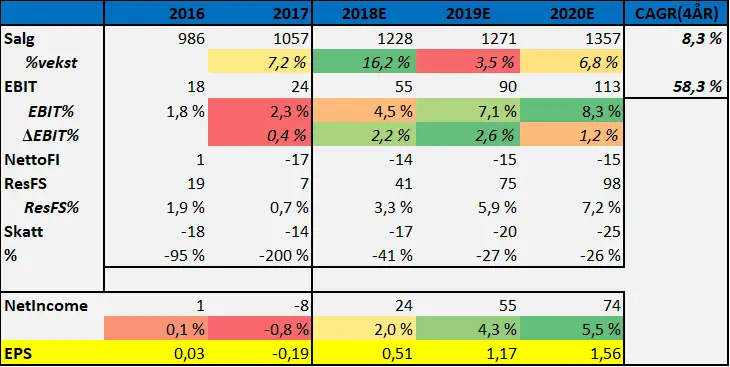

Under har vi presentert en oversikt som viser en analyse av de historiske tallene og ledelsens estimater for den fremtidige utvikling. Vi gir under oversikten en kort forklaring av de mest sentrale tallene.

Analyse av historiske og estimerte tall

Utgangspunktet er den foregående oversikten som ble presentert, men her har i tillegg gjort ytterligere beregninger.

Kommentar til oversikten:

Tall for 2018. Selskapet har enda ikke presentert Q4/2018, noe som gjør at man ikke har den fulle oversikten over resultatet for 2018. Når det er sagt, så er det lite som tyder på at avviket mellom det virkelige resultatet og ledelsens estimater vil være veldig store for 2018.

På det tidspunktet da estimatene ble presentert, så hadde ledelsen tilgang på tall for de tre første kvartalene av 2018, samtidig som ledelsen i november 2018 burde ha en god formening om hvordan resultatet for Q4 ville bli. Tar man utg. i estimatene for 2018, så er det tydelig at 2018 vil være det første året hvor man ser de finansielle resultatene av selskapets nye strategi.

Inntektsveksten. Vi ser at den estimerte inntektsveksten i 2019 er svært god, men samtidig er det tydelige at selskapet ikke forventer en spesielt god relativ inntektsvekst i 2019. Hva skyldes dette?

Generelt må nok den forventede svake inntektsveksten i 2019 sees i sammenheng med at man også forventer en relativt kraftig vekst i EBIT-marginen. Store marginforbedringer vil vanligvis kreve at man spisser produktporteføljen mot produkter med høyere lønnsomhet. En kortsiktig konsekvens av økt fokusering, vil nødvendigvis være at salget man tidligere hadde fra lav-margin produkter vil falle ut, noe som isolert sett vil ha en negativ innvirkning på inntektene.

I KOA sitt tilfelle er det tydelig at inntektsveksten fra nye/eksisterende produkter vil klare å kompensere for bortfallet fra produkter som faller ut av porteføljen, men ikke så veldig mye mer enn det. Fra 2020 er det forventet at den relative inntektsveksten igjen vil være på et fornuftig nivå.

EBIT-margin. Vi har allerede kommentert at man forventer marginforbedringer i 2019, noe man da også hadde i 2018. Med tanke på at man oppnådde betydelige lønnsomhetsforbedringer i 2018, så bør man bør man også kunne ha tillit til at ledelsen har tilstrekkelig oversikt til at man faktisk er i stand til å komme når marginestimatene for 2019. På en annen side må man selvsagt også ta høyde for at marginhevning kan trekke ut i tid, særlig om man har undervurdert hvor komplisert forbedringsarbeidet faktisk er, eller om eksterne faktorer skulle slå inn med negativt fortegn (svekket økonomisk vekst, generelt fall i etterspørselen etter kjøretøyer).

Finanskostnader vil hovedsakelig være knyttet til rentekostnader på lån. Generelt vil man forvente at en lønnsom virksomhet faktisk vil benytte seg av lånefinansiering. I absolutte tall så vil man åpenbart forvente at gjeldskostnadene vil stige med størrelsen til virksomheten, men som vi ser av oversikten over, så forventer man en omtrent flat utvikling i rentekostnadene i årene fremover.

Skatt. Lavere skatt var et argument for flyttingen av HQ til Sveits, og som vi ser legger også selskapet opp til en noe lavere skattesats i årene fremover.

Nettoresultatet/årsresultateter forventet å stige kraftig fremover, noe som er naturlig med tanke på forventningene til inntektene og marginene.