Bildelprodusenten KOA ble analysert tilbake i Mai 2017. Selskapet på analysetidspunktet i startfasen av en stor omstrukturering, hvor ett av hovedmålene var å fokusere mer på marginforbedringer, og litt mindre på omsetningsveksten.

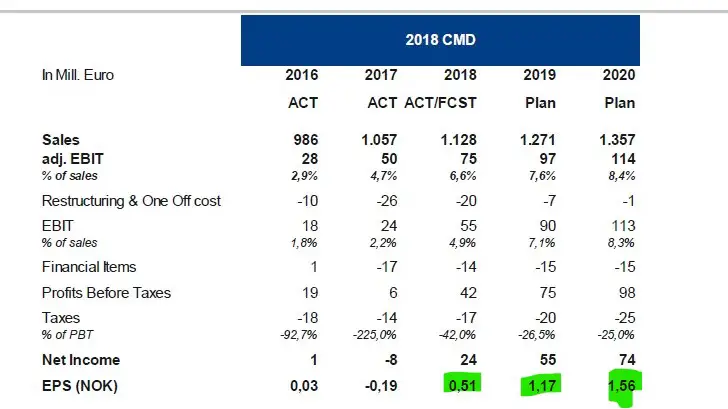

Tilbake i 2017 var Inv24H positive til selskapets nye strategi, og vi indikerte at selskapet kunne nå en EPS på 1.50 i 2019. På foregående CMD i november så presenterte selskapet et mål om å nå en EPS på 1.17 NOK i 2019, mens man forventer en EPS på 0.56 NOK i 2018. Med tanke på ledelsen mål, så er det ikke sannsynlig at vårt tidligere EPS på 1.50 NOK blir nådd i 2018. På en annen side så må en EPS på 1,17 NOK i 2019 sies å være bra med tanke på at kursen «i dag» 7,81 NOK/aksje. Basert på en forventning om ytterligere vekst i EPS etter 2019, så fremstår KOA i dag som tilsynelatende billig.

Ledelsen sine forventninger

Utklipp fra CMD 2018

Denne analysen er grovt sett inndelt i følgende deler:

- KOA sin kursutvikling de siste par årene

- Markedsutsiktene

- KOA sin virksomhet. Hva selger selskapet?

- Inntredenen til det sveitsiske aktivistfondet Teleios Capital. Positivt?

- Estimering av utviklingen fremover

- Verdsettelse basert på estimatene + ulike scenarioer

- Oppsummering

KOA sin kursoppgang

Før den «nye» strategien kom på plass i slutten av 2016, så var KOA svært vekstfokusert. Fokuset på inntektsvekst gjorde at man etablert/kjøpte en rekke virksomheter. De nye virksomhetene bidro riktignok til inntektsvekst, men samtidig hadde den nye virksomheten en negativ innvirkning på lønnsomheten. Utviklingen må sies å være naturlig.

Utfordringen til et vekstfokusert selskap, vil være at man ofte etablerer seg i segmenter som ikke er særlig lønnsomme, og/eller at man produserer produkter som man strengt tatt ikke har noe komparativt fortrinn på å produsere. På mange måter var det nettopp de nevnte tingene KOA gjorde. Selskapet hadde en voldsom omsetningen, men marginene var langt under det som var gjennomsnittet i bransjen, og et re-fokus med økt fokus på lønnsomhetsvekst som resultatvekstdriver presset seg etterhvert frem.

Ny Strategi og konsernsjef

I 2016 la KOA om strategien, og den da nye konsernsjefen tok sikte på å oppnå resultatvekst ved å forbedre lønnsomheten (marginene). Siden slutten av 2016 har selskapet gjort flere ting for å heve lønnsomheten.

For det første har selskapet lagt ned fabrikker og fokusert i økende grad på den delen av virksomheten som man har god lønnsomhet, og forhåpentligvis kan ha et fortrinn overfor konkurrentene.

For det andre så har man flyttet HQ til Sveits, noe som både skal redusere skatten, samtidig som plasseringen i Sveits vil gjøre at man kommer noe tettere på kundene.

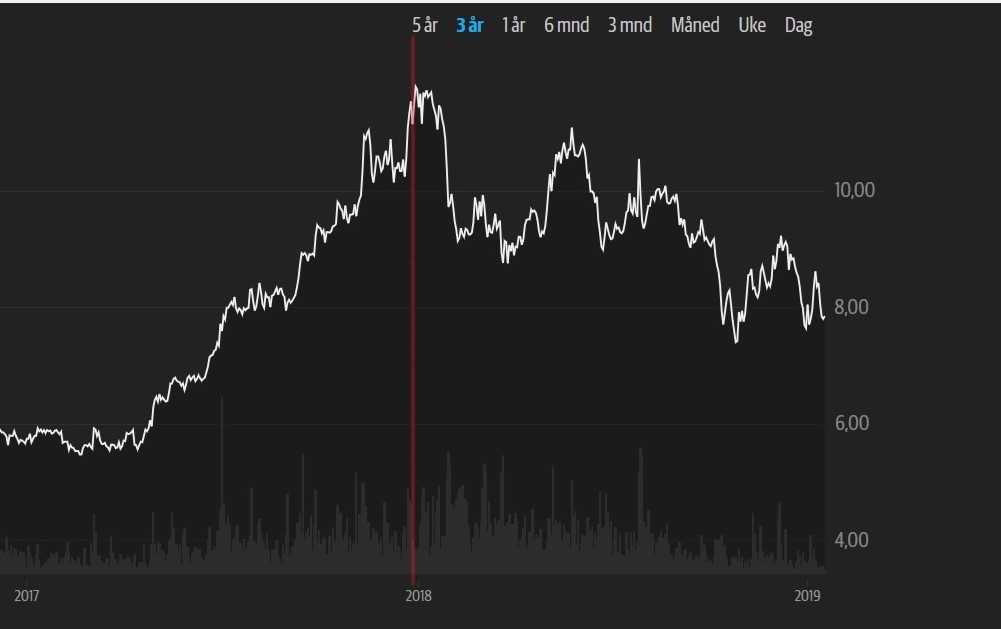

I etterkant av annonseringen av den nye strategien så opplevde KOA en sterk kursutvikling, men siden årsskiftet 2007/08 har kursen vært i en synkende trend. I neste avsnitt forsøker vi å forklare den negative utviklingen det siste året.

KOA sin kursutvikling de to siste årene

Utklipp fra DN Investor

KOA sine kursnedgang

I denne delen vurderer kort om KOA sin kursnedgang det siste året har en logisk forklaring. Generelt er det flere mulige årsaker til kursfallet:

For det førstetyder nok mye på at markedet var litt for positive i etterkant av publiseringen av den nye strategien. Selv om f.eks. marginmålene virket å være fornuftige med tanke på marginene som andre bildelselskaper leverte, så er det åpenbart mye som må gjøres før man faktisk vil være i stand til å nå disse målene. Man skal heller ikke glemme at den annonserte marginforbedringsmålene måtte innebære å selge/legge ned virksomhet, noe som isolertsett vil bety en inntektsnedgang, som igjen (normalt) har en negativ innvirkning på resultatene.

For det andreså har man til tross for forbedringer ikke lykkes på alle områder. Flere av nedleggelsene har blitt dyrere enn opprinnelige antatt, i tillegg til at en har sett at en rekke av forbedringsprosjektene har blitt mer kostbare enn opprinnelig forutsett.

For det tredjehar man også blitt påvirket av mer eller mindre eksterne faktorer. Selskapet har opplevd høyere råvarepriser, noe som har hatt en negativ innvirkning på marginene. Generelt vil det ikke være fornuftig å dytte en stor andel av kostnadsøkningen knyttet til høyere råvarepriser over på kundene, siden det vil ha en for negativ innvirkning på etterspørselen etter ens produkter.

Det kan også nevnes at valutakursene har hatt en negativ innvirkning på resultatene, men negative effekter knyttet til valutaforhold vil som regel være forbigående. Selskapet sin diversifisering både når det kommer til opprinnelseslandet til råvarene, men også når det kommer til kunder, bidrar til å redusere den langsiktige negative (eller positive) effekten av valutaendringer.

Det bør avslutningsvis nevnes at den generelle usikkerheten i den globale økonomien, og da særlig handelskrigen mellom USA og Kina, ikke akkurat har en positiv innvirkning på selskapet, selv om selskapet hevder at den negative effekten av denne handelskrigen har vært begrenset.