Markedsestimater

I denne delen presenterer vi en del av markeds-estimatene som finnes for nevnte selskapene. En stor andel av estimatene er hentet fra DN Investor, og systematisert. Vi har også utledet en del andre relevante estimater fra estimatene som finnes på DN Investor.

La oss først presentere noen relevante inndata, før vi deretter studerer estimatene.

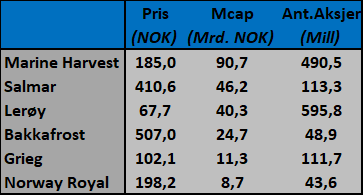

Markedsverdi (mrd. NOK).Marine Harvest har lenge vært det suverent største oppdrettsselskapet, og vi ser at det fortsatt er tilfellet. Selskapet er i dag verd rundt 90 mrd. SalMar og Lerøy er hhv. det andre og tredje største oppdrettsselskapet på Oslo Børs, men færøyske Bakkafrost har de siste årene tatt inn på de to norske selskapene. Grieg Seafood og Norway Royal Seafood plasserer seg på de siste plassene, men også disse selskapene har blitt forholdsvis store de siste årene.

Relevante inndata for de seks selskapene

Estimatene under kan tyde på at man også fremover har forventninger om at utviklingen skal være positiv for oppdrettsselskapene, noe som kommer godt frem i oversikten under. For samtlige selskaper forventer man at både resultatene og salget skal være høyere enn det er i dag, særlig stor tror man at veksten vil være i 2019.

Estimert Salg, EBITDA og Enterprise Value (EV) for de seks selskapene

Prisingsmultiplene gir en indikasjon på hvordan selskapene er priset. Historisk har man over tid sett at selskaper med lavere multipler, har gjort det bedre enn de med høye multipler, men det betyr ikke at det også vil være slik i fremtiden.

Man skal være forsiktig med å si noen om et selskap er billig, kun ved å ta utgangspunkt i aktuelle prisingsmultipler, men multiplene kan si mye om hva markedet tror om et selskaps fremtidige utviklingen. En høy PE kan f.eks. tyde på at markedet tror på høy fremtidig resultatvekst (priser dagens resultater høyt). La oss kort se nærmere på selskapenes multipler.

PE. Alle selskapene med unntak av Lerøy, har en PE basert på fjorårets resultat som ligger i området 16-19, men i et verdsettelsesperspektiv er det PE basert på fremtidige resultatet som vil være av størst betydning. Generelt ser vi at PE er langt likere for selskapene, når man benytter 2019-resultatet i nevneren, men det finnes et par unntak (Bakka og SalMar). Det er tydelig at den relativt sett høye prisingen av fjorårsresultatet, i stor grad skyldes at man både forventer god vekst i 2019 og fremover.

Blant de «billigste» selskapene basert PE for 2019 finner vi NRS og Grieg. De to selskapene er de klart minste selskapene, og det er naturlig at disse selskapene da også vil ha størst mulighet til å oppnå best relativ resultatvekst, drevet av både margin – og inntektsvekst. Selskaper som man forventer vil vokse raskere, bør i dag prises høyere målt mot nåværende resultater, og vi ser da også at Grieg og NRS er blant de med høyest PE (2018).

EV/EBITDA. Den viktigste forskjellen mellom PE og EV/EBITDA er at man for EV/EBITDA tar ut mye av den forskjellen i prisingen som skyldes at selskapene har ulik gjeldsgrad. Generelt er EV/EBITDA mye anvendt av oppkjøpsselskaper (PE-fond). Oversikten under gir ikke noen tydelige forskjeller mellom selskapenes verdsettelse basert på EV/EBITDA og PE. Det er stort sett de samme selskapene som ser «billige» og «dyre» ut.

PS. Som vi ser i oversikten under, så gir også PS-verdien omtrent den samme rangeringen av selskapene, men vi ser at rangeringen er litt mer stabil for de tre årene. Den lite mer stabile rangeringen, kan typisk skyldes at inntektene normalt vil utvikle seg litt mer stabilt enn det som er tilfellet for resultatene.

Konkret sier PS’en noen om hvordan man verdsetter dagens, eller de forventede fremtidige salgsinntektene til et selskap. Generelt bør man være villig til å betale mer (høyere PS) for selskaper som leverer og/eller leverer høyere marginer, eller/og som man forventer vil ha høyere vekst i fremtiden. Oversikten under tyder på at de to minste selskapene er lavest priset, mens Bakkafrost er høyt priset basert på nåværende og fremtidige inntekter. Vi vil diskutere marginene senere, men det bør nevnes at Bakkafrost generer svært mye høyere marginer enn Grieg og NSG, noe som isolert sett rettferdiggjør en langt høyere PS.

Prisingsmultipler