Verdsettelse: Resultatbasert

I denne delen vil jeg gjøre en verdsettelse av Strongpoint basert på forventningene til fremtidige resultater. Verdsettelsesmodellen som brukes har blitt benyttet mange ganger tidligere, og jeg vil derfor ikke gi en grundig forklaring her.

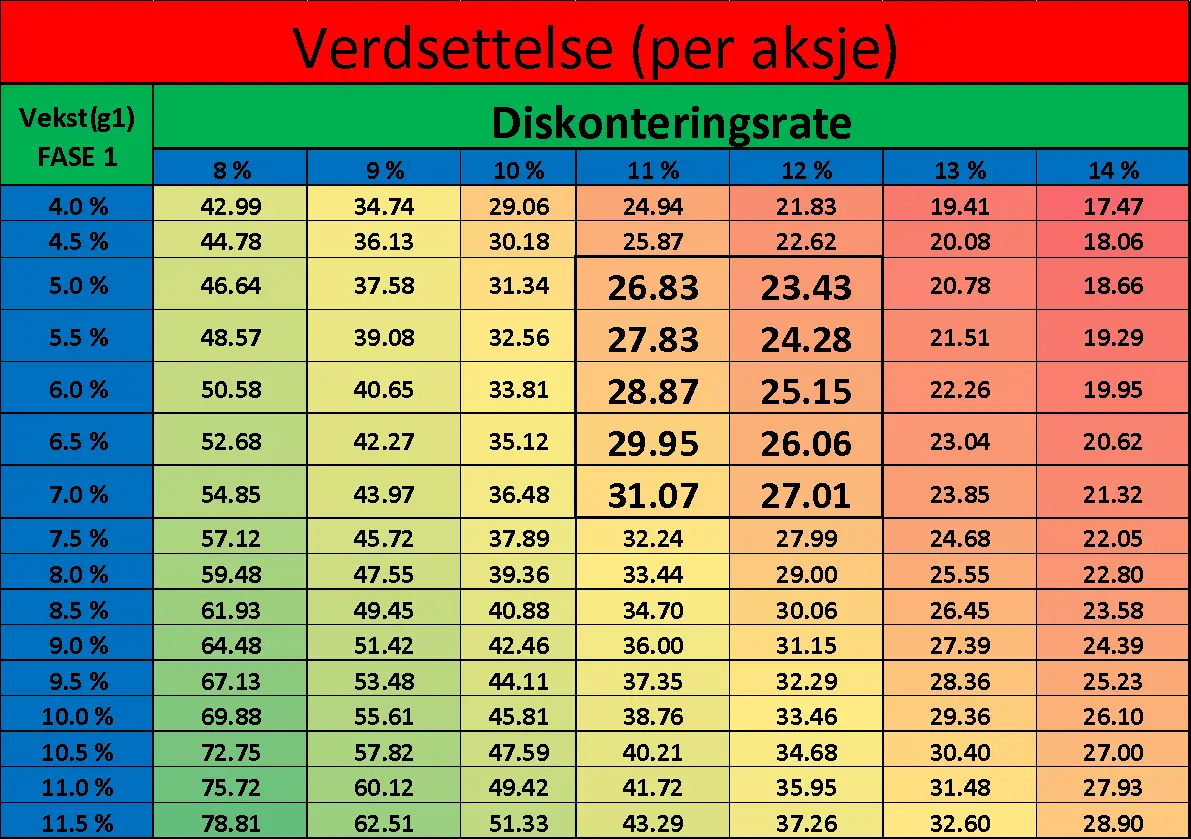

Verdsettelsesmodellen tar utgangspunkt i EPS for de siste 4 kvartalene (her Q2Q3Q4-16 og Q1-17), og legger til grunn at man i årene fremover vil ha to separate vekstfaser. Man forventer nesten alltid høyest vekst i den første vekstfasen, mens man i den andre sjeldent forventer veldig mye høyere vekst enn BNP-veksten i verden. Den første fasen varer i en begrenset tidsperiode, mens den siste fasen har en uendelig tidshorisont. Jeg legger til grunn at veksten er konstant i begge fasene.

EPS(TTM)= 1.68. I modellen tar jeg vanligvis utgangspunkt i sum EPS (resultatet per aksje) for de siste fire kvartalene (her: Q2.Q3.Q4 i 2016 og Q1 i 2017). EPS for de siste fire kvartalene er 1.68.

Vekst i Fase 1 = 5-7 % årlig. Tidsperiode = 10 år. Fremtidig resultatvekst vil alltid være usikker, men jeg tror basert på analysen som er gjort tidligere at en årlig EPS- vekst på 5-7% kan være fornuftig i Fase 1. Oversikten under gir verdsettelsen av aksjen basert på ulike vekstrater i Fase 1, noe som gjør at du enkelt kan finne verdsettelsen av aksjen om man har andre vekstforventninger.

Vekst i Fase 2 = 4 % årlig. Tidsperiode = uendelig. På den ene siden tror jeg at Strongpoint har gode muligheter til å oppnå en relativt høy vekst også etter Fase 1. På en annen side så kan det være «farlig» å legge opp til en evig vekst som er veldig mye høyere enn forventet vekst i BNP. Jeg har valgt en vekstrate på 4 %, noe som er en del høyere enn forventet BNP-vekst, men jeg tror altså på en relativt god vekst også noen år etter år 10. Verdsettelsen er ikke veldig avhengig av om man benytter en lavere vekstrate for Fase2. En langsiktig vekst på 3% årlig gir en verdsettelse som er rundt 10 % lavere enn i oversikten under.

Diskonteringsrate = 11-12%?. Alle investeringer er forbundet med risiko, og diskonteringsraten man benytter er et uttrykk for denne risikoen. Høyere risiko taler for høyere diskonteringsrate. Høyere diskonteringsrate reduserer alt annet likt verdsettelsen av en aksje. Hva skal vi bruke som diskonteringsrate for Strong? Svaret er at de ikke er noe fasitsvar, og man bør derfor undersøke hvordan verdsettelsen forandrer seg ved ulike diskonteringsrater (se oversikten under). Det er ting som både trekker opp og trekker ned diskonteringsraten til Strong:

- Lav Beta 0.34 (https://bors.e24.no/#!/instrument/STRONG.OSE). Betaen forteller oss at Strong-aksjen er lite korrelert med utviklingen i det generelle markedet. Lav korrelasjon gir alt annet likt en lavere diskonteringsrate.

- Lav gjeld. Risikoen reduseres med lavere gjeld. Selskapet har lav/ingen gjeld.

- Lav likviditet. Selskapet har lav markedsverdi og det er generelt lav likviditet/omsetningen i aksjen. Det er naturlig å kreve en likviditetspremie som kompensasjon for risikoen forbundet med å investere i aksjer med lav likviditet. Lav likviditet er nok det som trekker diskonteringsraten mest opp for Strong.

- Oppsummert. Jeg velger ta utgangspunkt i en diskonteringsrate på 11-12%, men også andre rater er inkludert i oversikten under.

annonse

Oversikten over kan tyde på en betydelig underprising av Strong-aksjen (kurs «i dag» = 14.50). Generelt må man forvente relativt lav vekst, og legge til en grunn en relativt høy risiko, om en «riktig» verdsettelsen skal være under 20.0. Selv mener jeg at en verdsettelse rundt 25.0 kan være fornuftig.

annonse

Utviklingen i prisingsmultiplene

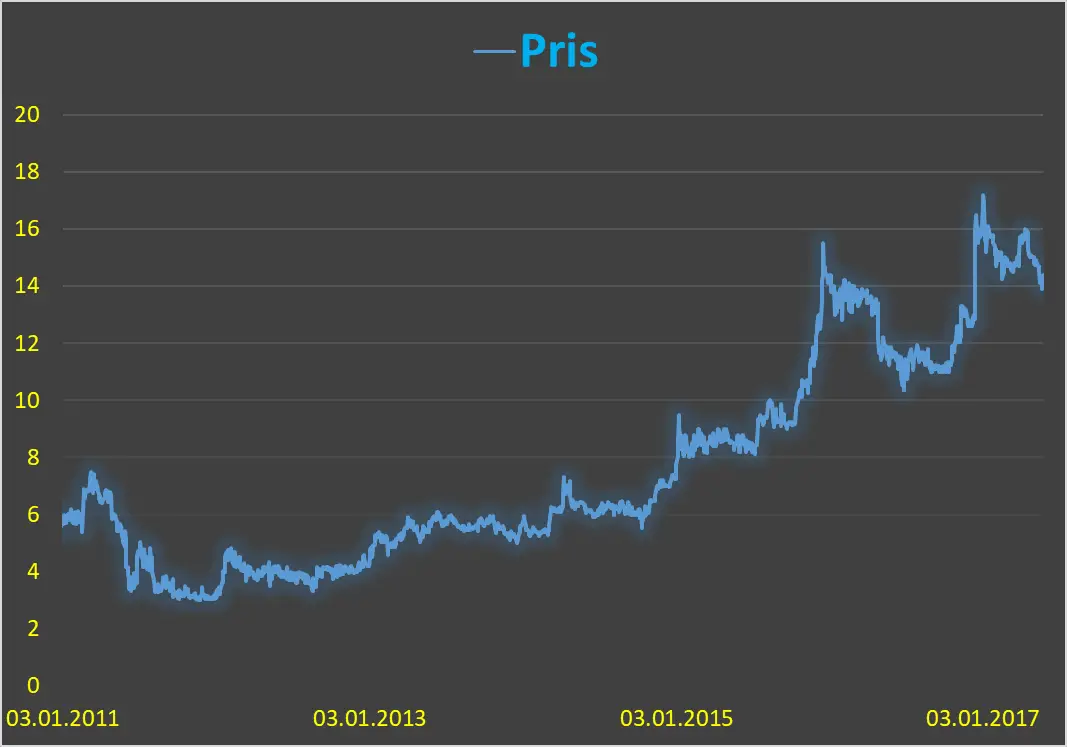

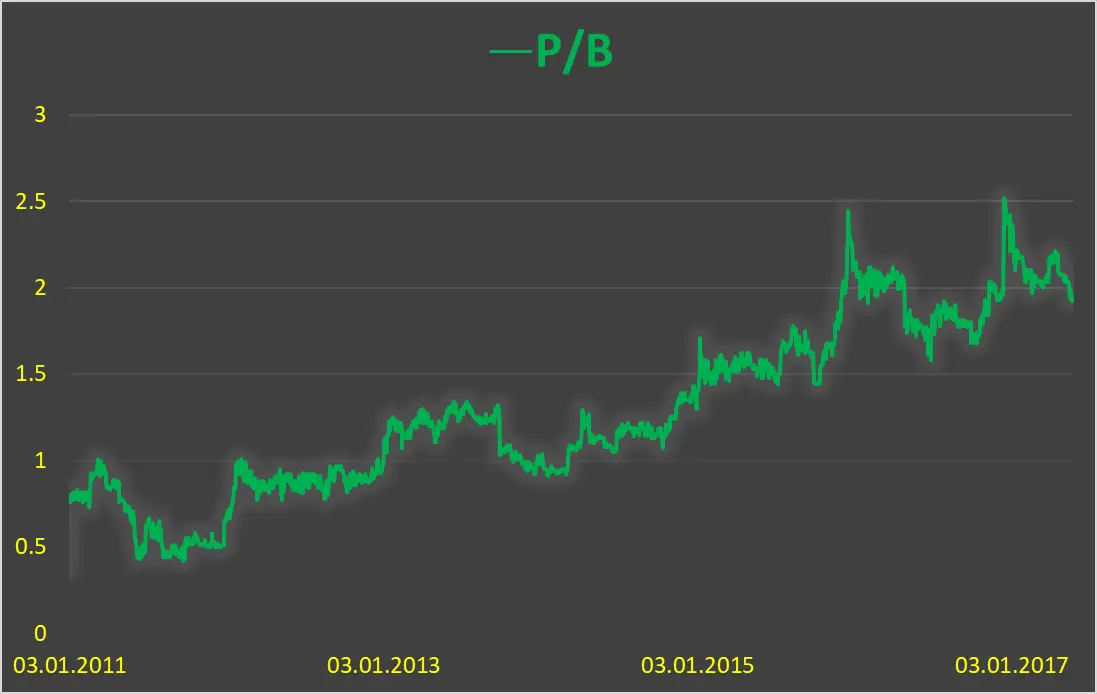

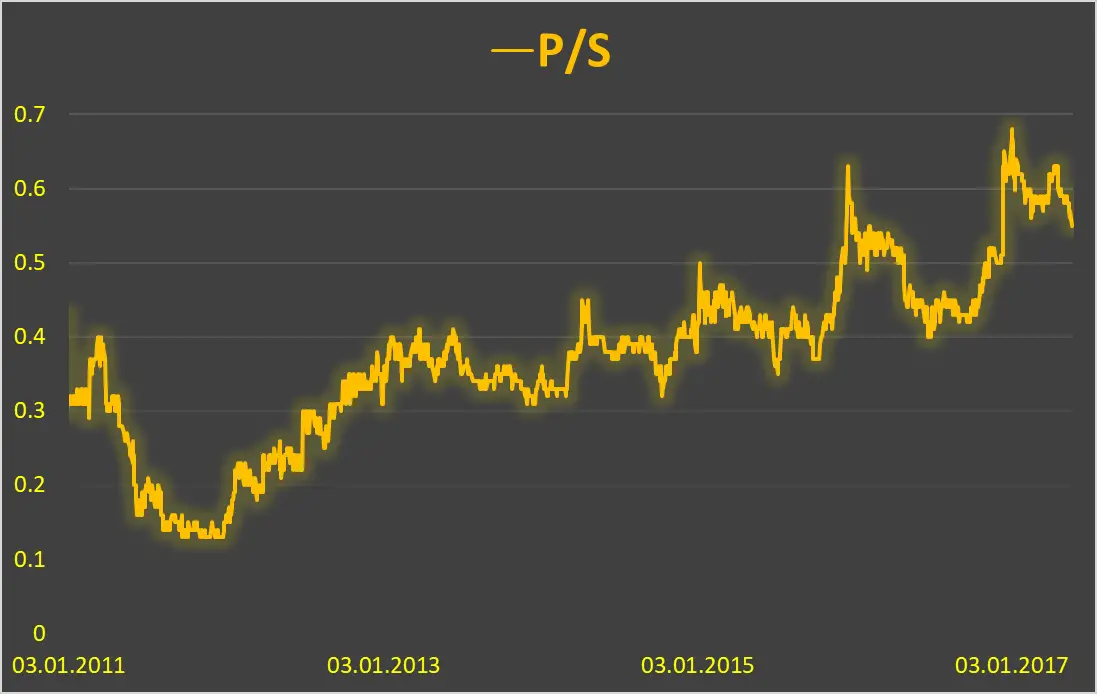

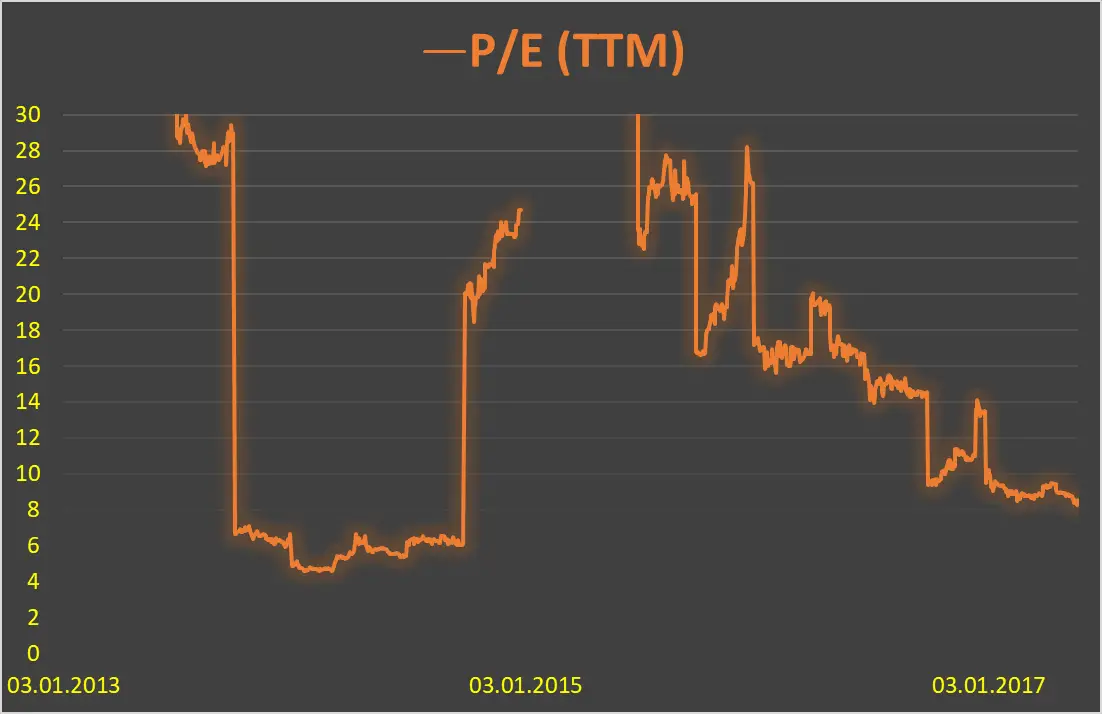

En studie av vanlige prisingsmultipler kan være fornuftig for å avdekke hvordan markedet har priset selskapet rent historisk. Er selskapet priset lavt rent historisk? Jeg vil ikke gjøre noe grundig analyse av multiplene her, men jeg velger å publisere en del grafer, slik at du selv kan studere utviklingen.

Kursutviklingen må sies å ha vært bra de siste årene. Kursen har falt litt tilbake de siste månedene, noe som i stor grad skyldes at selskapet har betalt ut 1.50 NOK i utbytte (0.50 i ordinært + 1.0 i ekstraordinært).

P/E (TTM) = 8.50 i dag. Man må kunne si at P/E-utviklingen de siste årene har vært noe spesiell. Vanligvis vil man se at P/E vil øke med kursutviklingen (som for P/S og P/B), her ser man i midlertidig at P/E har falt med høyere kurs. Hva er årsaken til dette? La meg første nevne hva som skal til for man skal få en utviklingen tilsvarende det man ser over: For å få lavere P/E når kursen øker, så må resultatet (per aksje) øke raskere enn kursen. I tilfellet over er det tydelig at markedet ikke tror at den gode utviklingen vil fortsette (priser dagens resultater lavt), så kan man selvsagt velge om man er enig eller ikke. Selv mener jeg at dagens prising er for lav for et selskap med Strongpoint sine vekstmuligheter.

annonse

Oppsummering

I denne analysen har jeg forsøkt å presentere en oppdatert versjon av analysen fra i fjor høst.

Strongpoint har opplevd god utviklingen i marginene de par siste årene, men inntektsutviklingen har heller vært dårlig. Personlig tror jeg at utviklingen i stor grad skyldes at man har fokusert på å samle selskapet de siste årene, noe som har gitt bedre marginer, men gått på bekostning av salgsfokus. Fremover vil selskapet satse på salg mot store europeiske land, og det er grunn for å tro at et selskap som har muligheten til å levere et helt økosystem innenfor butikkteknologi, vil kunne lykkes godt.

Gitt at man tror at Strongpoint klarer å oppnå en inntektsvekst på 5-7% (ikke spesielt høy) og opprettholde dagens marginer, så kan en verdsettelse av selskapet per aksje på rundt 25.0 NOK være fornuftig.

____________________________________

Følg investing24H på Facebook og Twitter om du ønsker å bli varslet ved nye poster. Nyhetsbrevet kan du registrere deg HER

Advarsel. Investing24h.com fraskriver seg ansvar for tap som kan oppstå som følge av bruk analyser/informasjon publisert på denne siden.

annonse