Bruttomargin (GM%) og OPEX%

For forestillingens skyld har jeg i denne analysen ikke valgt å presentere en detaljert analyse av alle de ulike kostnadene, men har isteden valgt å konsentrere meg om hovedkategoriene. I denne seksjonen ser jeg nærmere på bruttomarginen (GM%) og OPEX% (Andre Driftskostnader/ Inntekter).

Bruttofortjenesten (Gross Margin, GM%). GM% var betydelig høyere i 2011 enn det den er i dag, men generelt var alle kostnadene høyere i 2011. Ser man de siste 5 årene under ett, så kan mye tyde på at GM% på mellom 47-49% er fornuftig på lang sikt. Generelt vil det være vanskelig å si noe veldig fornuftig om GM%, siden den i stor grad bestemmes av produktmiksen. Enkelte av løsningene som Strongpoint produserer har høyere GM% enn andre. Høyere salg av løsninger med høy GM%, vil drive opp GM% for selskapet.

Generelt vil jeg regne det som sannsynlig at fusjoneringen som har skjedd de siste årene vil bidra til en mer effektiv bruk av arbeidskraften og at man klarer å forhandle seg frem til bedre priser hos leverandørene.

Forventninger. Fremover har jeg ikke noen klare forventninger til GM%, men med utgangspunkt i de siste årene så er det er naturlig å tro at den vil være mellom 47 og 49%.

OPEX%. OPEX% er Andre Driftskostnader (OPEX) relativt til Inntektene. Man kan i utgangspunktet regne OPEX som relativt uavhengig av salget/produksjonen, og man bør som et minimum forvente at OPEX øker raskere enn inntektene. Det er naturlig å tro at det er for OPEX bør ha opplevd størst verdi av å samle virksomheten. OPEX% har de siste to årene vært betydelig lavere enn gjennomsnittet for årene før. De siste årene har OPEX% vært 40-42%, og det er naturlig å forvente at OPEX% også fremover vil være i dette området, men det bør også på sikt være potensial for å redusere OPEX% til under 40%. Jeg tror fortsatt ikke man har tatt ut alle stordriftsfordelene forbundet med å samle virksomheten.

annonse

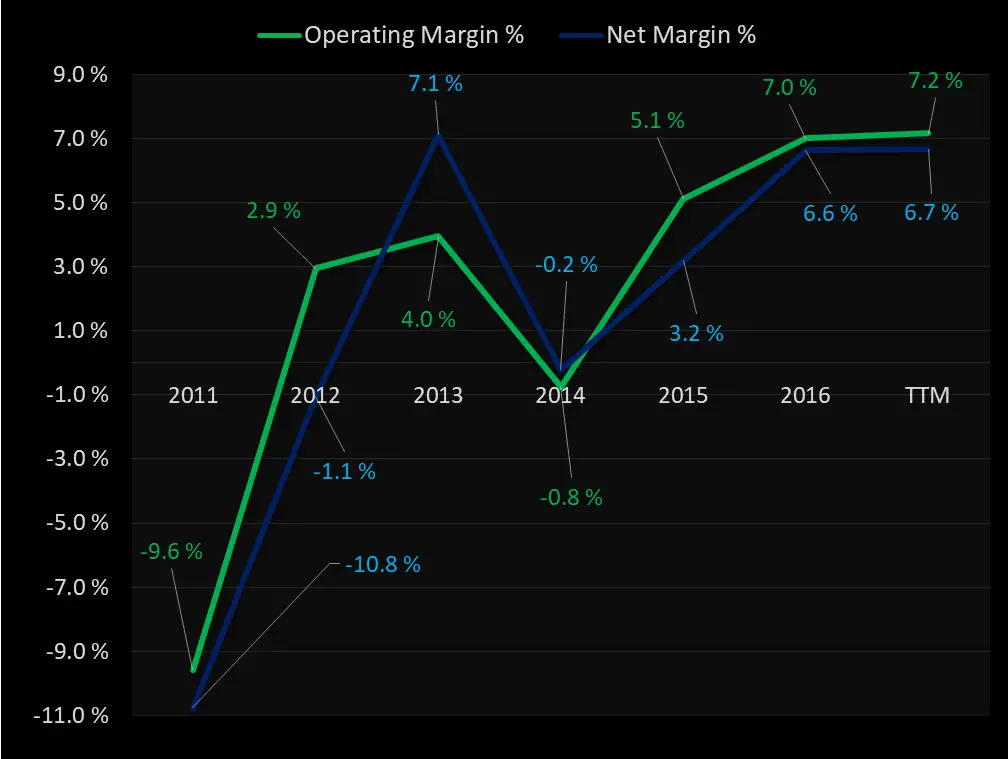

Driftsmargin (OM%) og Resultatmargin (NM%)

Operating Margin (OM%). OM% er egentlig bare GM% – OPEX%. For GM% og OPEX% kan man ikke helt klart si om et selskap blir mer effektive, siden det til en viss grad er mulig å senke OPEX% på bekostning av en høyere GM%. Resultatet av GM% – OPEX% er OM%, og gir et klarere bilde på utviklingen i lønnsomheten enn GM% og OPEX%.

OM% har økt kraftig for Strongpoint de siste årene, og økningen skyldes i stor grad samlingen av selskapet. OM% var 7.2% i 2016. Inntektsveksten til Strongpoint har som nevnt tidligere vært svak det siste året, men resultatene har faktisk vært økende. Hovedgrunnen til økningen i resultatene er en positiv marginutvikling.

Forventninger. Det å sette langsiktige forventninger til marginene er en risikosport, siden ulike langsiktige marginer vil gi svært forskjellig verdsettelse av et selskap. Hvilken OM% vil det være naturlig å forvente fremover? Vanligvis vil jeg være skeptisk til å forvente at et selskap som har opplevd en kraftig marginvekst skal klare å opprettholde disse marginene. Det er ofte smartest å bruke median-marginen for de siste årene som utgangspunkt for forventningene.

For Strongpoint velger jeg derimot å forvente at selskapet vil klare å opprettholde en OM% på 7.0-7.2%. Hvorfor? Jeg tror at fortsatt at Strongpoint har mulighet til å effektivisere mer, og da særlig med økende salg. Stordriftsfordeler bør gi rom for å presse OPEX% nedover og GM% litt oppover. Jeg er skeptisk til å forvente høyere OM% fremover, enn det selskapet leverte i 2016, men man bør i det minste klare å opprettholde dagens margin på rundt 7%.

Resultatmargin (NM%). Resultatmarginen vil omtrent tilsvare driftsmarginene for et selskap med lav gjeld slik som Strongpoint. Jeg har ikke valgt å gi en grundig forklaring på NM%, men det er grunn til å tro at denne vil avvike lite fra OM% fremover, men det forutsetter at selskapet ikke øker gjelden kraftig.

annonse

Resultatforventninger

Resultatveksten fremover vil være et produkt av margin- og inntektsutviklingen. Tidligere har jeg presenterte følgende forventninger:

Årlig inntektsvekst på 5-7% (10 år). Inntektsveksten har vært ikke-eksisterende det siste årene, mens gjennomsnittsveksten det siste året har vært 16%. Jeg tror at man skal være forsiktig med å forvente en for høy inntektsvekst for Strongpoint, men det er definitivt mye som kan drive inntektene oppover i årene fremover. Blant disse vekstdriverne kan man nevne selskapet sine nye løsninger, men også oppgradering av eksisterende løsninger. Et generelt mer samlet selskap som retter seg mot et nisjemarked i sterk vekst, bør også bidra til god vekst fremover.

Stabil resultatmargin. Jeg tror det vil være mulig å holde resultatmarginen på 2016-nivået, og jeg tror faktisk det er mulig å øke marginene ytterligere. Jeg legger opp til stabile marginer fremover.

I sum vil dette gi en årlig resultatvekst på 5-7% de neste 10 årene.

Annonse