Resultater og en mulig fremtidig resultatutvikling

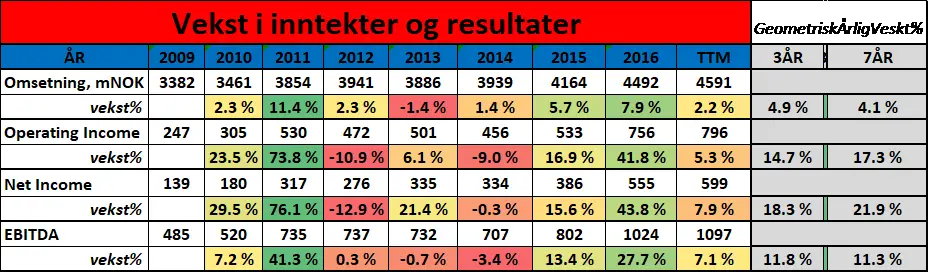

Resultatet er strengt tatt «bare» produktet av inntektene og marginene. Nedenfor kan du studere resultatutviklingen til Borregaard over en lengre periode (oversikten er vist tidligere).

Jeg vil ikke gå nærmere inn på den historiske resultatutviklingen, men vil isteden fokusere på å utlede en mulig fremtidige resultatutvikling basert på margin- og inntektsutviklingen.

Resultatutvikling

I analysen av Borregaard kan det være verd å legge litt mer arbeid ned i verdsettelsen, enn det jeg vanligvis gjør. Når det er sagt så vil den samme resultatbaserte modellen som vanligvis benyttes, også bli brukt her.

Den store forskjellen fra tidligere er at det ikke legges opp til at marginene vil holde seg stabile (som regel en forenkling), eller at en enkel nedjustering av det nåværende resultat per aksje (tilsvarer en umiddelbar marginreduksjon) vil være tilstrekkelig. Kort sagt må man forvente at både marginene og inntektene vil forandre seg i estimeringsperioden (her er fokuset på de neste 7 årene).

I en mer omfattende selskapsanalyser vil man ofte legge mye arbeide i å utarbeide estimater for en rekke ulike variabler. Målet er som regel å komme frem til en pris en «mer riktig» pris enn om man hadde brukt enklere metoder.

I vår resultatbaserte modellen er de viktigste variablene diskonteringsraten (risiko) og den gjennomsnittlige resultatutviklingen de neste 7 årene. Målet er å komme frem til en verdsettelsestabell som viser verdsettelsen gitt ulike diskonteringsrater og resultatvekst. Sensitivitetsanalyse er altså sentral, siden målet i utgangspunktet ikke er å komme frem til en bestemt pris, men heller et sannsynlig verdsettelsesområde.

Utfordringen i denne verdsettelsen er at man i tillegg til å se hvordan verdsettelsen varierer med deserteringsratene og resultatveksten, også ønsker å se hvordan marginene og inntektsveksten (som gir resultatveksten) påvirker verdsettelsen. En modell med mange variabler vil være vanskelig å fremstille på en god måte, og det er derfor nødvendig å ta en liten omvei. Fremgangsmåten følger under.

Mål 1: Tabell over resultatvekst, gitt ulike marginer og inntektsvekst.

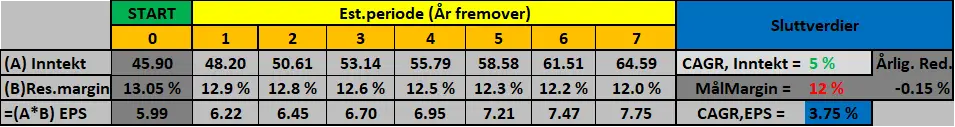

Forklaringer til modellen under:

Start. Utgangspunktet er «dagens» resultatmargin og inntekt per aksje. Kontrollen vil være at produktet av marginene og inntektene gir dagens EPS.

Sluttverdier. I neste omgang definerer man:

- CAGR, inntekt. Den årlige gjennomsnittlige inntektsveksten i perioden.

- MålMargin. Målmarginene vil være marginen 7 år frem i tid. I denne modellen forutsetter vi at utviklingen mot målmarginene vil være lineær, altså at dagens margin beveger seg jevnt mot målmarginen i løpet av 7-årsperioden. Hvor sannsynlig er en lineær utvikling? En jevn lineær utviklingen er selvsagt ikke sannsynlig, men ofte ser man at endringer vil skje gradvis over tid, noe som gjør at en lineær utvikling ikke nødvendigvis vil være så usannsynlig.

- EPS. Gitt et gitt års margin og inntekt, så kan man regne ut EPS. EPS 7 år frem i tid og dagens EPS, brukes til å beregne den gjennomsnittlige årlige veksten(nedgangen) i EPS.

- Obs! Endringer i antall aksjer (f.eks. tilbakekjøp av aksjer og emisjoner) vil åpenbart også føre til endringer i EPS. Når det er sagt kan også modellene brukes med absolutte inntekts- og resultattall, men akkurat her er det logisk å benytte per aksje tall, siden man er interessert i verdsettelsen per aksje. Ved eventuelle fremtidige emisjoner og tilbakekjøp av aksje, så kan EPS-tallene enkelt justeres.

Modell: Hvordan komme frem til resultatveksten?

I modellen over har vi regnet ut CAGR for EPS for en bestemt kombinasjon av inntektsvekst (5%) og målmargin (12%). Modellen over danner grunnlaget for å oversikten under, som viser hvor sensitiv resultatveksten er for endringer i målverdien og inntektsveksten. Oversikten kommenteres under oversikten.

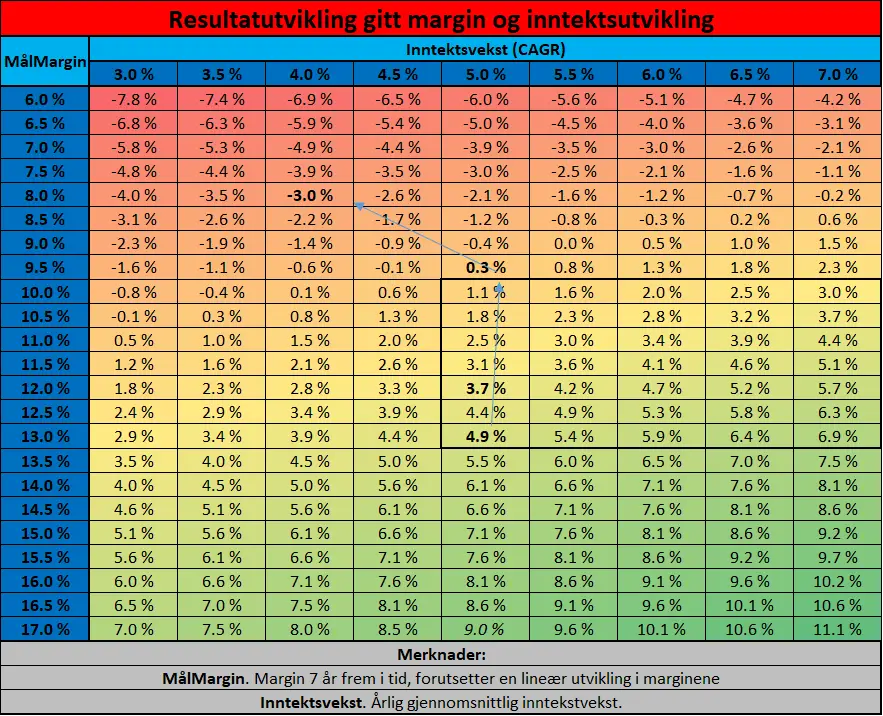

Årlig resultatvekst gitt ulike målmarginer og inntekstvekst

Oversikten over viser ikke helt overraskende at resultatveksten varierer mye med marginene og inntektsveksten. Med tanke på at Borregaard har hatt historisk høye marginer, så er det fornuftig å forventet at de langsiktige gjennomsnittmarginene vil være lavere enn de de er i dag.

Tabellen viser at alt annet likt, så vil en marginsvekkelse fra 13% til 12% de neste 7 årene gjøre at resultatveksten reduseres fra 4.9% til 3.7%, noe som vi senere skal se gir store utslag på verdien av selskapet. Det bør igjen påpekes at modellen forutsetter en jevn marginreduksjon. Skulle dagens (høye) marginer vise seg å være midlertidige («outliers»), så vil konsekvensen være store. Mye tyder på at markedet, i det minste inntil relativt nylig forventet at marginene og inntektsveksten skulle være mulig å opprettholde over lang tid.

Tar man utgangspunkt i tidligere estimerer om en langsiktig margin på mellom 10 og 13%, og en årlig inntektsvekst på 5% eller mer de neste 7 årene, så ser man at spennvidden for resultatveksten er relativt stor. 5% vekst og marginer ned mot 10% vil nesten ikke gi resultatvekst de neste 7 årene.

Hva er den mest sannsynlige årlige resultatveksten de neste 7 årene? Umulig å si, men selv tror jeg at en årlig resultatvekst på 4-5% skal være oppnåelig de neste 7 årene. Selskapets fokus på stadig mer effektiv produksjon, men også en dreining mot produkter som gir høyere marginer, bør gjøre det mulig å holde marginene på et relativt høyt nivå.

Inntektsveksten vil sannsynligvis være gode de neste årene, og kan kompensere for en del av et eventuelt marginfall. Selskapet har flere større prosjekter under utvikling, og vekstmulighetene for eksisterende, men også nye produkter, virker å være gode i en verden som i stadig større grad etterspørsel mer miljøvennlig alternativer.

I neste del vil resultatveksttabellen over bli brukt i verdsettelsen.