Verdsettelse: Resultatbasert

I denne seksjonen skal vi forsøke å gjøre en verdsettelse av Yara-aksjen basert på våre forventninger (presentert tidligere). For å gjennomføre verdsettelsen så tar vi i bruk en enkel, men effektiv resultatbasert verdsettelsesmodell. Modellen har blitt benyttet mange ganger tidligere, noe som gjør at vi vil fokusere på å presentere inndataene som inngår i modellen (se tidligere analyser om du ønsker en nærmere forklaring av modellen).

Modellen tar utgangspunkt i EPS for de siste fire kvartalene. Man deler veksten i fremtiden inn i to faser (Fase1 og Fase2). Fase1 er fasen med høy vekst, men strekker seg til gjengjeld over en relativt kort tid. Fase2 har uendelig tidshorisont, men bør helst ikke ha veldig mye høyere gjennomsnittsvekst enn veksten i verdens BNP (Det er urealistisk at et selskap i uendelig fremtid vokser mye raskere enn verdensøkonomien). De fremtidige resultatene blir diskontert med en diskonteringsrate, som tar hensyn til risikoen forbundet med en investering.

EPS(0) = 23.25. Vi tar utgangspunkt i EPS for de siste 4 kvartalene. Forutsetter man at selskapet er relativt lang nede i den økonomiske syklusen, så bør man kunne dra nytte av en resultatoppgang når konjunkturene igjen blir bedre, noe som gjør at EPS = 23.25 er et fornuftig «startpunkt».

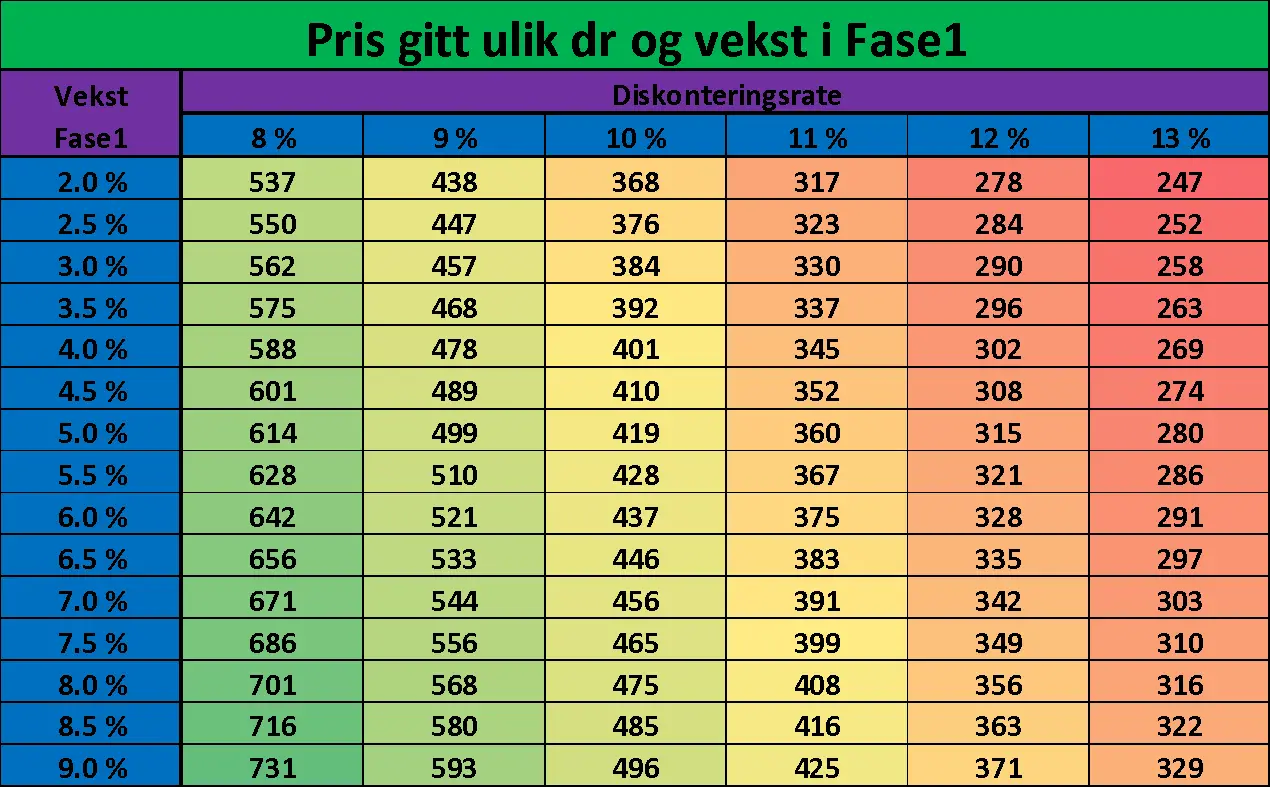

Vekst Fase1 = Se tabell. Varighet 5 år. Vi har tidligere («Resultatutvikling») lagt frem en forventning om en resultatvekst på 6-8% i gjennomsnitt de neste 5 årene, men vi har valgt å også studere hvordan prisingen av aksjen forandrer seg med andre vekstrater. Skulle leserne altså være uenige i vekstforventningene, så kan man altså se hvordan prisingen blir om man bruker en vekstrate som er nærmere ens egne forventninger.

Vekst Fase2 = 4 %. Evigvarende. Vi forventer en vekst etter 5 år som er høyere enn den forventede veksten i verdens BNP. Årsaken til de høye forventningene er at vi tror at Yara kan utnytte sine komparative fortrinn til å skape en resultatvekst som er høyere enn BNP-veksten i verden.

Diskonteringsraten = Se Tabell (vårt estimat 10-11%). Diskonteringsraten er et uttrykk for risikoen forbundet med en investering. Man bør generelt bruke en høyere diskonteringsrate for investeringer med høy risiko (stor usikkerhet), enn det man gjør for investeringer med lav risiko. Vi regner Yara som et selskap med relativt lav risiko, selv om man bør ta hensyn til at selskapet er i en syklisk bransje. Det finnes ikke noe fasitsvar for hvilken diskonteringsrate man bør benytte, og vi har derfor valgt å gi leseren mulighet for å studere hvordan prisingen forandrer seg med ulike diskonteringsrater (Se oversikten under). Vi mener at en diskonteringsrate på 10-11% kan være fornuftig for den aksjen (Obs: En skal være klar over at prisingen for Yara er svært sensitiv for endringer i diskonteringsraten)

** Dagens pris (30.03.17) er 326.00

Våre forventinger til EPS-vekst og diskonteringsrate kan tyde på at en pris i overkant av 400 kan være riktig. Gitt våre forventninger er Yara-aksjen UNDERpriset.

En prising som tilsvarer dagens pris på 326 krever at man enten forventer en lav fremtidig vekst, eller/og en relativt høy diskonteringsrate. Vi ser at prisingen er særlig sensitiv for endringer i diskonteringsraten.

Annonse: