Vi presenterer i denne artikkelen en oppdatert analyse av de bete QVM-selskapene i Norden, pr. 17.feb. 2017. Den opprinnelige artikkelen følger under, men oversikten er selvsagt blitt oppdatert.

Vi vil i denne artikkelen se nærmere på en metode som potensielt kan øke sannsynligheten for at du investerer i selskaper (aksjer) med over middels kvalitet, som er undervurderte og har relativt bra kursmomentum.

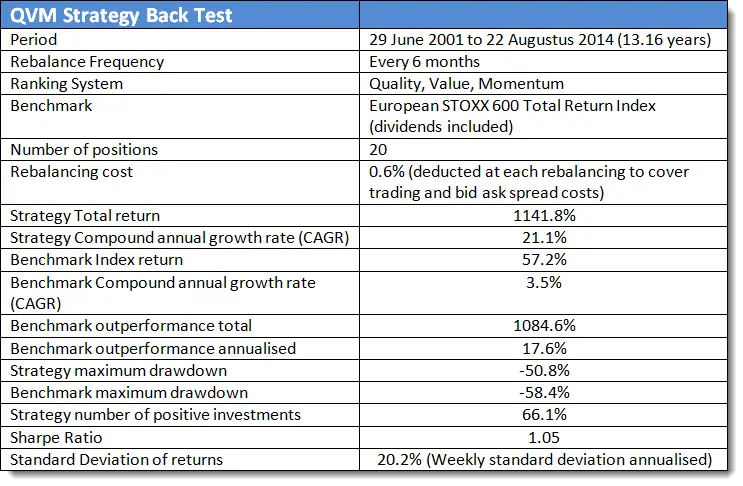

Metoden eller investeringsstrategien vi presenterer her tar utgangspunkt i QVM-strategien presentert på nettsiden Quant-investing.com, men vi har gjort noen justeringer.

Det er viktig å være klar over at vi ikke har noen formening om denne metoden vil fungere i det nordiske markedet (Quant-Investing.com har testet sin versjon av modellen i N-Amerika), eller om den vil fungere fremover i tid. Vi anbefaler modellen brukes til å redusere antall mulige investeringskandidater, og ikke som en mekanisk investeringsstrategi. Man bør alltid gjøre mer grundige analyser av aksjer før man eventuelt bestemmer seg for å investere.

Tilbake til strategien/metoden. Strategien kombinerer Kvalitet, Verdi og Momentum – faktorer som har vist seg å gi god historisk avkastning. Vi betegner investeringsuniverset som aksjer notert på børsene i Norden (Her regnet som Finland, Danmark, Norge og Sverige) En begrensning til Oslo Børs vil ledet til svært få mulige investeringskandidater (vi har regnet ut at man sitter igjen med 3.4% av de opprinnelige aksjene i investeringsuniverset).

I Norden vil det opprinnelige investeringsuniverset være på over 1000 aksjer. Man kan altså regne med å sitte igjen med rundt 40 aksjer etter utsilingen. Som alltid har vi valgt å se bort fra finansaksjene, siden disse ofte har egenskaper som skiller dem fra en del av de andre aksjene.

Annonse

Utvalgsmetoden

Vi vil i de neste avsnittene beskrive hvordan vi velger ut aksjene. Vi begynner med Kvalitetsparameterne, og fortsetter med parameterne knyttet til Verdi og Momentum. Metoden er stegvis, noe som vil si at vi vurderer ett og ett parameter. For hvert parameter fjerner vi de aksjene som presterer dårligst (f.eks. de 30 prosentene med lavest Rentedekningsgrad. De gjenværende aksjene tas med videre med i vurderingen.

Vi presenterer nå de ulike parameterne og kravene som aksjene må tilfredsstille for å bli med videre i prosessen (til neste parameter).

Kvalitetsparameter

Vi siler først ut selskapene med lav kvalitet fra investeringsuniverset.

Rentedekningsgrad:

I den opprinnelige artikkelen (på Quant-investing.com) velger man å fjerne de selskapene som leverer lav fri kontantstrøm i forhold til den totale gjelden. Et selskap som har fri kontantstrøm som er lav i forhold til gjelden, vil lett få problemer med å betale gjelden.

Vi har problemer med å skaffe tilgang til verdiene man trenger til å beregne det aktuelle forholdet, og velger derfor isteden å benytte rentedekningsgraden (RDG). RDG vil være et god indikasjon på om et selskap vil få problemer med å betale gjelden sin, mens en høy RDG typisk vil bety at man forholdsvis enkelt kan betale rentene på lånene man har. Problemet med RDG er at den ikke bygger på kontantstrømmene, og det er ikke sikkert at kontantstrømmen ser like bra ut som resultatene (før rentekostnadene). Rentene betales med kontanter/likvider.

Når en bruker RDG vil man kunne undervurdere evnen et vekstselskap med store investeringer (negativ kontantstrøm) og gode resultater har til å betjene gjelden sin. Selskaper med gode resultater kan også gå konkurs, som følge av likviditetsproblemer. Vi velger likevel å benytte RDG, siden vi tror at mange av ulempene vil bli motvirket av de andre parameterne som vi bruker, og da særlig de knyttet til andre kvalitetsparameterne.

Vi velger å beholde de 70% av selskapene med høyest RDG, noe som betyr at 30% av aksjene blir fjernet.

Det kan nevnes at selskaper som har en RDG lik 0 blir vurdert til å ikke ha noen problemer med å betale gjelden (de fleste av disse selskapene vil ha RDG lik 0 fordi de ikke har noe gjeld). Vi regner selskaper med RDG = 0 til være de aller beste selskapene når det kommer til RDG.

ROA «Return On Assets» eller avkastningen på totalkapitalen.

Vi fjerner selskapene med lav ROA. Forskning har vist at selskaper som leverer lav avkastning på totalkapitalen heller ikke klarer å levere høy avkastning i aksjemarkedet.

Vi beholder de 70% av selskapene med høyest ROA, noe som vil si at vi fjerner 30% av de gjenværende selskapene i investeringsuniverset. Vi sitter nå igjen med ca. 49% av de opprinnelige selskapene.

Sloan-Ratio

Den opprinnelige artikkelen vurderer forskjellen mellom resultatene og de frie kontantstrømmene selskapene genererer. Selskapene med lavest avvik blir beholdt. Vi mener at Sloan-Ratio gjør omtrent samme nytten, og velger å bruke denne (du kan se mer om Sloan-Ratio i egen artikkel). Selskaper med lavt avvik mellom resultatene og kontantstrømmene gir vanligvis over tid bedre avkastning.

Vi beholder de 70% av selskapene med lavest Sloan. Vi sitter nå igjen med rundt 34% av de opprinnelige aksjene i universet.

Vi er nå ferdig med vurderingen av kvaliteten, og sitter igjen med 34% av selskapene som rent kvantitativt blir vurdert til å ha høyest kvalitet.

Utvalgsprosessen

Verdi: Earnings Yield

Etter at vi har fjernet selskapene med lav kvalitet, velger vi de 20% av selskapene med høyest Earnings Yield (EBIT / Enterprise Value) Mange studier har vist at EY er blant de mest effektive multiplene en investor kan bruke.

Etter vi har fjernet de 80% av aksjene med lavest EY, så sitter vi igjen med rundt 7% av de opprinnelige aksjene.

Momentum: Prisindeks for de siste 6 og 12 månedene i kombinasjon

Det kan ofte være svært lite effektivt (og frustrerende) å investere i selskaper som så bra ut, men som ikke opplever noen utvikling i kursen. Det er hensiktsmessig å investere i aksjer som har et positivt momentum oppover.

Vi velger her å bruke prisindeksene (aksjeutviklingen over en gitt periode) for hhv. 6 og 12 måneder til å konstruere en egen momentumscore. Vi rangerer først de gjenværende aksjene sin prisutvikling i forhold til hver av de to individuelle prisindeksene (går fra 0 til 100%), før vi summerer rangeringene.

Annonse

Tykk på oversikten for bedre oppløsning

Kommentarer til oversikten over:

- Hovedbørsene:

- OHEL: Helsinki

- OSTO: Stockholm

- OCSE: København

- OSL : Oslo

- Poengscorene blir beregnet med utgangspunkt i investeringsuniverset vi startet med (over 1000 aksjer). Vi viser til noen eksempel, slik at vi kan redusere muligheten for at noen misforstår:

- Eksempel 1: Grieg Seafood har bedre ROA enn 89% av aksjene i det opprinnelige aksjeuniverset (som fortsatt ikke inkluderer finansaksjer)

- Eksempel 2: Lerøy Seafood har bedre EY enn 89% av aksjene i det opprinnelige universet.

- Vi ser at man må levere tilfredsstillende resultater i mange kategorier for at man skal kunne inkluderes i det endelige utvalget.

Rebalansering av portefølje:

I artikkelen til quant-investing.com legger man opp til at man skal beholde porteføljen i 6 måneder før man rebalanserer den. Vårt formål er å finne frem til potensielt gode investeringscase, som man så kan analysere mer grundig. Vi trenger ikke å tenke så mye på rebalansering, men det kan selvsagt være fornuftig å oppdatere oversikten over med jevne mellomrom (noe vi vil forsøke, selv om det kan være aktuelt å gjøre noen endringer i fremtidige versjoner)

Resultater:

Resultatene for strategien i den opprinnelige artikkelen var svært gode. Husk i midlertidig varianten vi bruker har en annen utforming. Vår variant testes også i et helt annet marked, i tillegg til at man ikke vet om modellen vil fungere like godt i fremtiden (historiske avkastning predikerer ikke nødvendigvis den fremtidige avkastningen)

Annonse