Møbelprodusenten Ekornes har de siste årene fokusert på kostnadseffektivisering, noe som man nå begynner å høste resultatene av. Fremover vil selskapet dreie mer av fokuset over på innovasjon og markedsføring/salg, og fokusere på den fremtidig vekst. Vi tror at selskapet kan være en god investering for de som ønsker å investere i et selskap med relativt lav risiko, men som har gode muligheter for avkastning i form av både kursoppgang og utbytte.

I første del av denne analysen vil vi gi en svært kort introduksjon til Ekornes-konsernet. Vi vil deretter se nærmere på resultatene av kostnadsfokus de siste årene, før vi fokuserer på fremtidig vekst som er fokuset til selskapet fremover. Vi prøver å gi noen anslag på hva vi tror kan være et godt estimat på veksten fremover. I neste del av analysen gjør studerer vi multippel- og kursutvikling de siste årene, før vi gjør en enkel verdsettelse av selskapet basert på hva vi tror vil være veksten i resultatene i årene fremover.

Om Selskapet

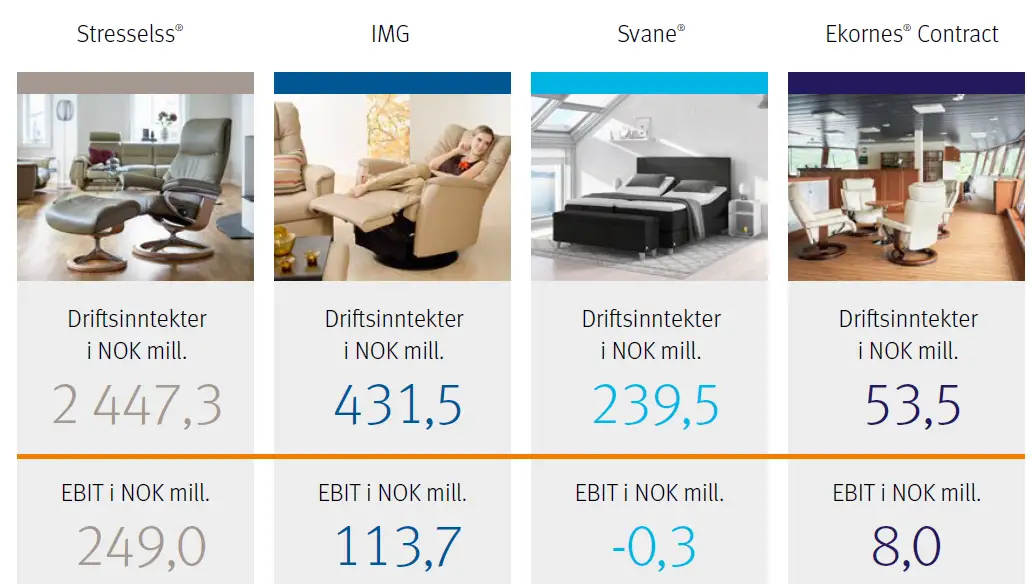

Ekornes er den største møbelprodusenten i Norge, og eier merkenavnene Ekornes®, Stressless®, Svane® og IMG. Stressless er definitivt den av merkevarene som er mest kjent internasjonalt, og står for en svært stor del av selskapets omsetning. I 2015 hadde Stressless-segmentet en omsetning på rundt 2,45 Mrd, og en EBIT på MNOK 249. Under kan du se EBIT og omsetningen til de andre segmentene i 2015.

EBIT- og omsetningsfordeling mellom segmentene.

Utklipp fra Årsrapport 2015.

Ekornes er en møbelprodusent som fokuserer på produksjon av møbler av høy kvalitet, noe som kanskje også er en av hovedårsakene til at selskapet har klart å beholde mye av produksjonen i Norge.

Marginene

Det er vanligvis enklere å konkurrere mot produksjon i lavkostland om man fokuserer høykvalitetsprodukter, som har lavere volumer, men som regel høyere marginer. Ekornes har vært flinke til å ta i bruk ny teknologi, som for eksempel roboter for å gjøre produksjonen mer effektiv og mindre arbeidsintensiv (kostbart i Norge).

Til tross for at selskapet har hatt et sterkt fokus på effektivisering, så har ikke det klart å hindre et stort fall i marginene de siste 10 årene. Grafen under er ikke akkurat oppløftende.

Utklipp fra Årsrapport 2015.

Grafen over er et resultat av at kostnadene (stort sett lønnskostnader og materialkostnader) har økt raskere enn inntektene, men marginene er kanskje nå i ferd med å bedre seg? Kjøpet av IMG (som har høye EBIT-marginer), gjør at man kan ha forventninger om at marginene skal forbedre seg i fremtiden. IMG har for det meste produksjon i lavkostland.

Vi tror at en Ekornes som konsern kan nytte godt av sterke synergieffekter i årene som kommer, noe som gjør at vi tror at IMG var et godt kjøp. IMG/Ekornes er avhengig av vekst i årene som kommer, og veksten må komme internasjonalt. Skal man ha vekst internasjonalt er man avhengig av å ha salgskontorer flere steder i verden, noe som er vanskelig om man er en liten aktør. Vi tror også større skala fører til bedre innovasjon (og utnyttelse av den), siden man spre kostnadene til utviklingen på flere produserte enheter.

Marginene har altså falt i 10 år, men er nå i ferd med å begynne å stige. Vi tror i midlertidig at det vil være vanskelig å bedre marginene veldig mye fra dagens nivå, og mener derfor ikke at man bør forvent en fremtidig EBIT-margin som er veldig mye høyere enn i dag.

Annonse

Omsetningsvekst

Den langsiktige veksten i resultatene vil både komme fra marginforbedringer og vekst i salget. Selskapet har de siste årene fokusert på kostnadskutt, og bedring/stabilisering av marginene, fremover vil fokuset være på salgsvekst og innovasjon, med et mål om å øke salget med tilsvarende eller bedre marginer enn det selskapet har i dag.

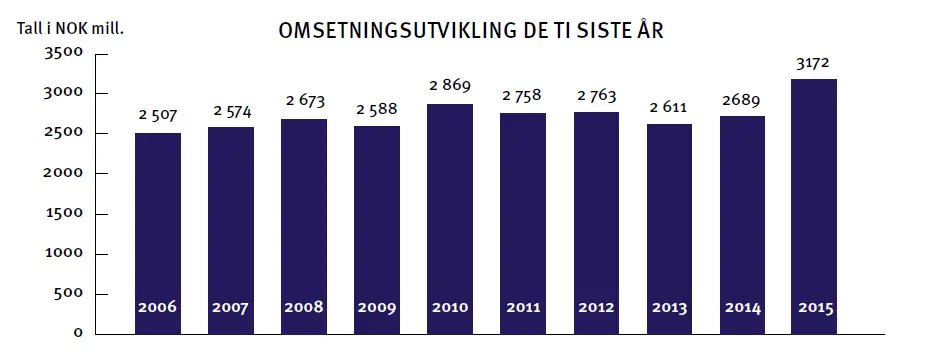

Utklipp fra Årsrapport 2015.

Oversikten over viser utviklingen i omsetning de siste 10 årene. Vi se at omsetningen i perioden har vært relativt stabil, men at man fikk en kraftig økning etter kjøpet av IMG. Oversikten under viser at omsetningsnivået i 2016 ligger an til å være på nivå med 2015 (resultatet blir betydelig høyere)

Kilde Q3-Rapport, 2016

Fremover tror vi økt fokus på markedsføring/Salg og innovasjon sannsynligvis vil kunne lede til en vekst i omsetning som er høyere enn markedsveksten, men hvor raskt vil markedet vokse?

Vi har sett ulike tall for forventningene til vekst i markedet for møbler i årene som kommer, men de fleste forventer en årlig vekst på mellom 5-6 % i årene frem mot 2020.

Ekornes produserer møbler av høy kvalitet, og man tror generelt at dette markedet vil vokse raskere enn gjennomsnittet, noe som kan være et argument for at Ekornes kan vokse raskere enn markedet. Vi tror også det at Ekornes er en mindre aktør (globalt sett) kan være et godt argument for høyere vekst.

Et annet godt argument for høyere vekst vil være at Ekornes hovedmarkeder i dag har opplevd lav økonomisk vekst den siste tiden, noe som kan være et argument for høyere vekst fremover.

"Technavio’s market research analyst predicts the global

home furnishings market to grow at a CAGR of around 6% between

2016 and 2020"

Kilde:Technavio

Et godt argument mot høyere vekst fremover vil være at Ekornes i dag har begrenset med vekstmuligheter i sitt viktigste marked – Norge. Selskapet er derfor helt avhengig av vekst i nye markeder. Vi tror også at Ekornes vil bli hardere rammet i en global nedgangskonjunktur, enn det som vil være tilfellet for møbelprodusenter med billigere produkter. Kvalitetsprodukter til en høy pris vil ikke være det første forbrukerne vil kjøpe i dårlige tider!

Vi tror på at Ekornes bør kunne oppnå en vekst på rundt 5 % de neste 7 årene (altså litt lengre frem enn 2020). På den ene siden forventer vi at høykvalitetsmarkedet og mindre aktører med fokus på innovasjon (som Ekornes) vil kunne ha en høyere vekst enn gjennomsnittsmarkedet. På den andre siden tror vi at Ekornes kan bli hardt rammet av fremtidig global og/eller nasjonal nedgangskonjunktur, men også av sterk konkurranse fra konkurrentene.

Vi tror at salgsvekst og marginforbedringer vil kunne gjøre at man kan oppnå en resultatvekst på 5% eller mer de neste 7 årene.

Vi oppsummerer seksjonen med noen nøkkeltall fra den siste årsrapporten

Kilde: Årsrapport 2016.

Annonse

Vi ser i neste del blant annet på verdsettelsene til Ekornes

Naviger til Del 2 ved å bruke “sidetallene” under