Den finansielle utviklingen

NEL har ikke blant de mest interessante finansielle tallene, og vi vil derfor nedprioritere diskusjonen av disse. Selskapet er i kraftig vekst, og veksten krever mye kapital, som stort sett må hentes fra nåværende eller nye aksjonærer. Resultatmessig leverer man negative resultat, og man må nok forvente at selskapet vil fortsette å levere negative resultater også de neste årene, inntil man kan redusere kostnadene som følge av stordriftsfordeler.

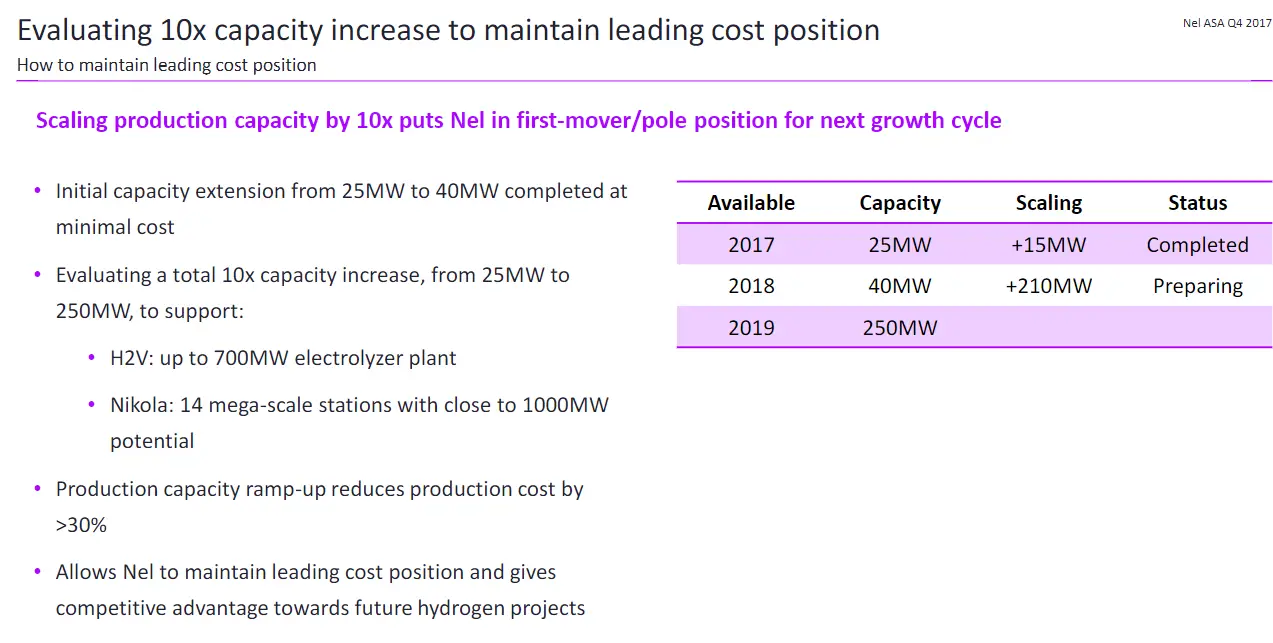

Selskapet har indikert at en tidobling av produksjonen, vil kunne gi en kostnadsreduksjon på rundt 30%, og da vil man åpenbart kunne være lønnsomme. Poenget er likevel at man må forvente negative resultater også fremover, og det er svært sannsynlig at selskapet vil ha behov for ytterligere finansiering for nå veksten som er blitt indikert. Ytterligere kapital er altså nødvendig for at man skal oppnå en posisjon som er stor nok til at man kan redusere kostnadene. Investorene bør altså forvente flere emisjoner.

La oss kort nå kort gå gjennom resultatregnskapet, balansen, og kontantstrømoppstillingen til NEL.

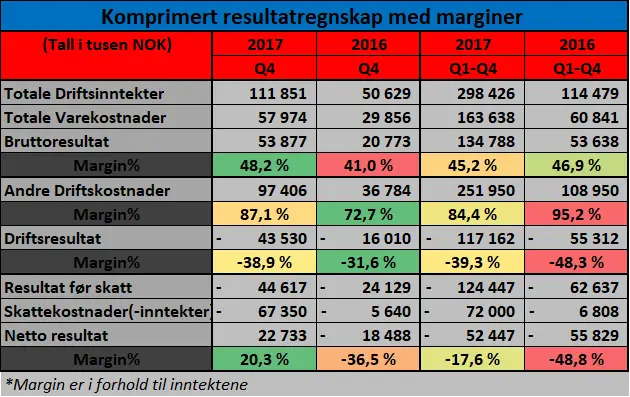

Resultatregnskapet

*Vær klar over at tallene for året ikke er revidert, og kan forandre seg frem til årsrapporten presenteres.

Utarbeidet av Investing24H basert på resultatregnskapet til NEL.

Resultatregnskapet viser tydelig at NEL har opplevd en kraftig vekst det siste året, og veksten er ventet å fortsette. Når man studerer utviklingen, så kan det være fornuftig å se om kostnadene vokser i samme tempo som inntektene, eller er det indikasjoner på at den økende virksomheten begynner å materialisere seg gjennom kostnadseffektivisering?

Oversikten over gir en indikasjon på at NEL kan hatt kostnadsforbedringer, og da særlig knyttet til såkalte «Andre Driftskostnader». Andre driftskostnader er i stor grad kapasitetsavhengige (faste) kostnader, og en reduksjon i marginen, vil således være et uttrykk for at man kan drar nytte av stordriftsfordeler – i det minste om trenden er negativ over flere år. For NEL har «Andre Driftskostnader» i forhold til inntektene gått fra 95% til 84%. Fremover er det avgjørende at marginen reduseres ytterligere.

Når det gjelder bruttomarginen, så bør denne øke litt med inntektene, siden man som en større bedrift vil ha en bedre forhandlingsposisjon overfor både kunder og leverandører, dog bør man ikke forvente for store forbedringer.

Bunnlinjen har man faktisk opplevd en resultatforbedring fra 2016 til 2017, men det er viktig å merke seg at dette skyldes skatteeffekter (negativ skatt), og man bør dermed heller fokusere på at driftsresultatet faktisk er betydelig forverret, dog er det positivt at marginutviklingen har en positiv trend. Underskuddet kan fremføres, og kan dermed bidra til å reduserer den fremtidige skatten i fremtidige perioder med overskudd.

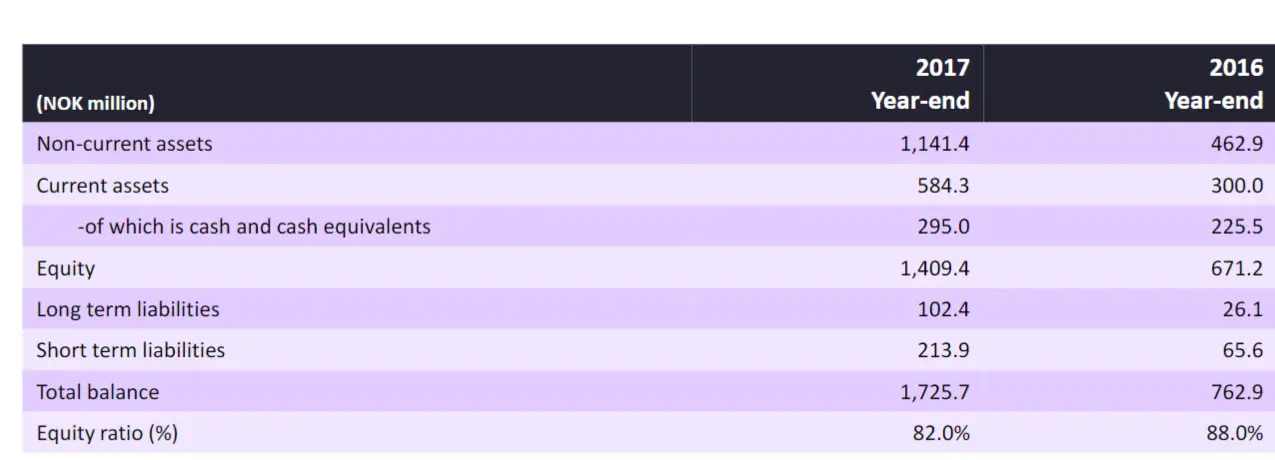

NEL sin balanse

Kilde. Presentasjon i forbindelse med Q4/2017

Balansen viser at NEL hovedsakelig er egenkapitalfinansiert, noe som også er vanlig for vekstselskaper selskaper som generere negative resultater.

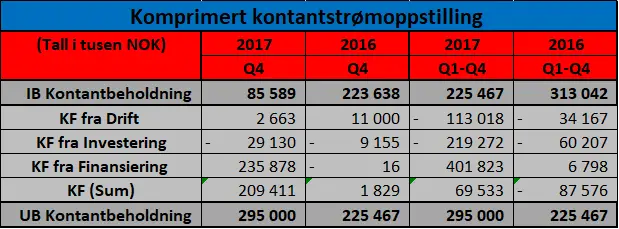

Kontantstrømoppstilling

*Utarbeidet av Investing24H basert på kontantstrømoppstillingen til NEL.

Kontantstrømmen er viktig i den situasjonen som NEL befinner seg i. Selskapet er avhengig av å finansiere investeringene (KF fra Investering) med egenkapitalinjeksjoner (KF fra finansiering). Foreløpig er man også i en situasjon hvor man må finansiere driften, noe som er litt mer foruroligende, men heller ikke veldig overraskende med tanke på resultatregnskapet.

Økte investeringer gir lavere kostnader

Kilde. Presentasjon i forbindelse med Q4/2017

Avslutningsvis

I første del som ble publisert 14.04, så ble indikert at hydrogenmarkedet har et betydelig potensiale i årene fremover. Utviklingen vil på mange måter bli drevet av billigere fornybar energi, samtidig som hydrogen har bruksområder hvor batterier hvor batterier i liten grad vil være et alternativ.

I andre del har vi gjort en vurdering av NEL, og det er liten tvil om at selskapet er godt posisjonert for veksten i hydrogenmarkedet. NEL har et teknologisk fortrinn og er i besittelse av mange innovative løsninger, og sammen med selskapet sitt kostnadsfortrinn, så er det tydelig at de nevnte fortrinnene gir et sterkt konkurransefortrinn, som forhåpentligvis også kan opprettholdes på sikt.

Utfordringen til NEL er at veksten krever mye kapital, eventuelt så kan man si at det krever mye kapital å forsvare sin sterke posisjon. Tilgangen på kapital er avhengig av markedet tror på selskapet, noe som videre uttrykkes gjennom utviklingen i aksjekursen.

Gitt at man lykkes med å få inn den nødvendige kapitalen, så bør man ha et godt grunnlag for svært god inntektsvekst, noe som videre vil kunne medføre kostnadseffektivisering. Selskapet har indikert at produksjonskostnadene kan reduseres med 30% om inntektene øker med x10.

Bra selskap, men er det en bra investering?

Selskapet er i dag verdsatt til 2.7 mrd., noe som muligens ikke er avskrekkende for et godt posisjonert selskap i en vekstbransje, men det er åpenbart at det også mye risiko forbundet med selskapet. Finansieringen er usikker, og man er avhengig av å investere/vokse mye bare for å komme posisjon til å bli et lønnsomt selskap. Mye kan gå feil i utviklingen av selskapet.

En verdsettelse er omtrent gambling med tanke på usikkerheten, og en verdsettelse vil derfor ikke bli gjort. NEL kan nok være fornuftig å ha i en større veldiversifisert portefølje som trenger litt mer krydder, særlig om man har tro på at hydrogen kan bli viktig i årene fremover.

____________________________________

Følg investing24H på Facebook og Twitter om du ønsker å bli varslet ved nye poster. Nyhetsbrevet kan du registrere deg HER

Advarsel. Investing24h.com fraskriver seg ansvar for tap som kan oppstå som følge av bruk analyser/informasjon publisert på denne siden.