Fremtidig resultatutvikling og verdsettelse

I 2016 klarte Subsea igjen å levere et positivt resultat, men hvordan vil resultatene utvikle seg fremover? Resultatene vil være et produkt av utviklingen til marginene og inntektene. Tidligere har jeg vurdert en årlig inntektsvekst på 4% til å være et fornuftig estimat, men jeg har også nevnt at man kan forvente langt bedre utvikling de neste årene som følge av økt aktivitet i gass- og oljesektoren, men også i den fornybare sektoren. Når det gjelder marginene så tror jeg det blir vanskelig å holde 2016-marginene over tid, og jeg vil derfor vurdere en nettomargin på 9% til å være fornuftig over tid.

I sum kan en resultatvekst på 3-4% årlig være et fornuftig vekstestimat fremover. Som tidligere nevnt vil jeg ikke gjøre grundig verdsettelse av selskapet. Gjør jeg likevel noen raske beregninger med forventningene over, og bruker en fornuftig diskonteringsrate, så kommer jeg frem til at en kurs på rundt 150 NOK per aksje kan være et fornuftig estimat for verdien til aksjen. Medianestimatet til de andre analytikerne ligger ifølge e24.no på 135 NOK per aksje. Kombinerer man min verdsettelse med konsensusestimatet i markedet, så har selskapet i dag en bra oppside.

Kontanter og utbytte

Tidligere har jeg vært inne på at Subsea7 kontantstrømmessig har hatt noen svært gode år, noe som har ledet til en stor kontantbeholdning. Selskapet har i dag rundt 1474 MSUD i kontanter, men har også lav gjeld. Jeg vurderer den finansielle risikoen i selskapet til å være lav. Med tanke på kontantbeholdningen og forventningene kontantstrømmen fremover, så bør ikke selskapet ha noen problemer med å kombinere eventuelle flere oppkjøp med utbytte til aksjonærene.

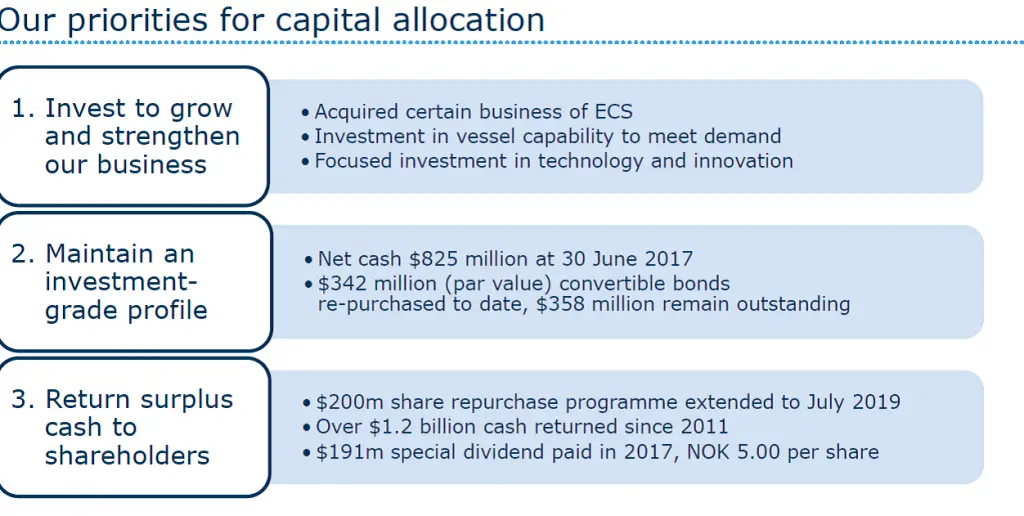

I 2017 betalte Subsea7 191 MUSD i (ekstraordinært) utbytte (5.0 NOK per aksje), noe som må sies å være meget bra. Subsea7 kombinerer utbytte med tilbakekjøp av aksjer, noe som ofte vil være nyttig siden man da har to alternative måter å tilbakeføre midler til aksjonærene på – en direkte og en indirekte. Det vil ofte være fornuftig å bruke tilbakekjøp når man synes at prisingen av selskapet i markedet er for lav. Ulempen med å signalere at man skal gjøre tilbakekjøp over en lengre periode (Subsea7 har et program frem til 2019), er at aksjonærene ofte har mindre tiltro til at tilbakekjøpene faktisk vil bli gjennomført. Utbytter vil på sin side være mer konkret, og blir dermed sett på som et bedre signal på den fremtidige utviklingen i selskapet. Personlig foretrekker jeg selskaper som både bruker tilbakekjøp og utbytter.

Subsea7 sine prioriteringer for kapitalallokeringen

Kilde. Q2-17-rapport.

Annonse

Oppsummering

Nedgangen i oljesektoren de siste årene har utvilsomt vært utfordrende for Subsea7 sin lønnsomhet, men jeg mener likevel at selskapet har kommet godt ut av det. Subsea7 var tidlig ute med å tilpasse seg en fremtid med lavere oljepriser, noe som for en aktør som Subsea7 innebærer at man må redusere kostnadene til et konkurransedyktig nivå. I Subsea7 sitt tilfelle har man de siste årene klart å levere sterke kontantstrømmer som en følge av lavere kostnader og lønnsomme kontrakter som ble inngått før oljeprisfallet.

Oljenedturen de siste årene er langt fra den første i historien. Spørsmålet er om det er noe som er annerledes denne gangen? Tidligere oljeprisfall har ført til underinvesteringer, som videre har ført til for lavt tilbud noen år lenger frem i tid, noe som så har ledet til høyere fremtidige priser. Høyere priser har så igjen ført til økte investeringer. Forskjellen i dag er at man har en fornybar sektor i kraftig vekst, noe som i første omgang vil redusere behovet for vekst i fossilbar energi, og i neste omgang føre til redusert etterspørsel etter fossilbar energi.

Til tross for at fremtiden til fossilbar energi er usikker, så tror jeg at sterk økonomiske vekst i store land som Kina og India vil kreve økt tilbud av fossilbar energi som olje og gass. Selv om Subsea7 vil dra nytte av økte investeringer i den fossilbare energisektoren fremover, er det viktig at man fortsetter å posisjonere seg for veksten i den fornybare sektoren, og da hovedsakelig vindsektoren.

Jeg har ikke gjort en omfattende verdsettelse av Subsea7, men en prising i området 140-150 NOK per aksje kan være realistisk.

____________________________________

Følg investing24H på Facebook og Twitter om du ønsker å bli varslet ved nye poster. Nyhetsbrevet kan du registrere deg HER

Advarsel. Investing24h.com fraskriver seg ansvar for tap som kan oppstå som følge av bruk analyser/informasjon publisert på denne siden.

Annonse