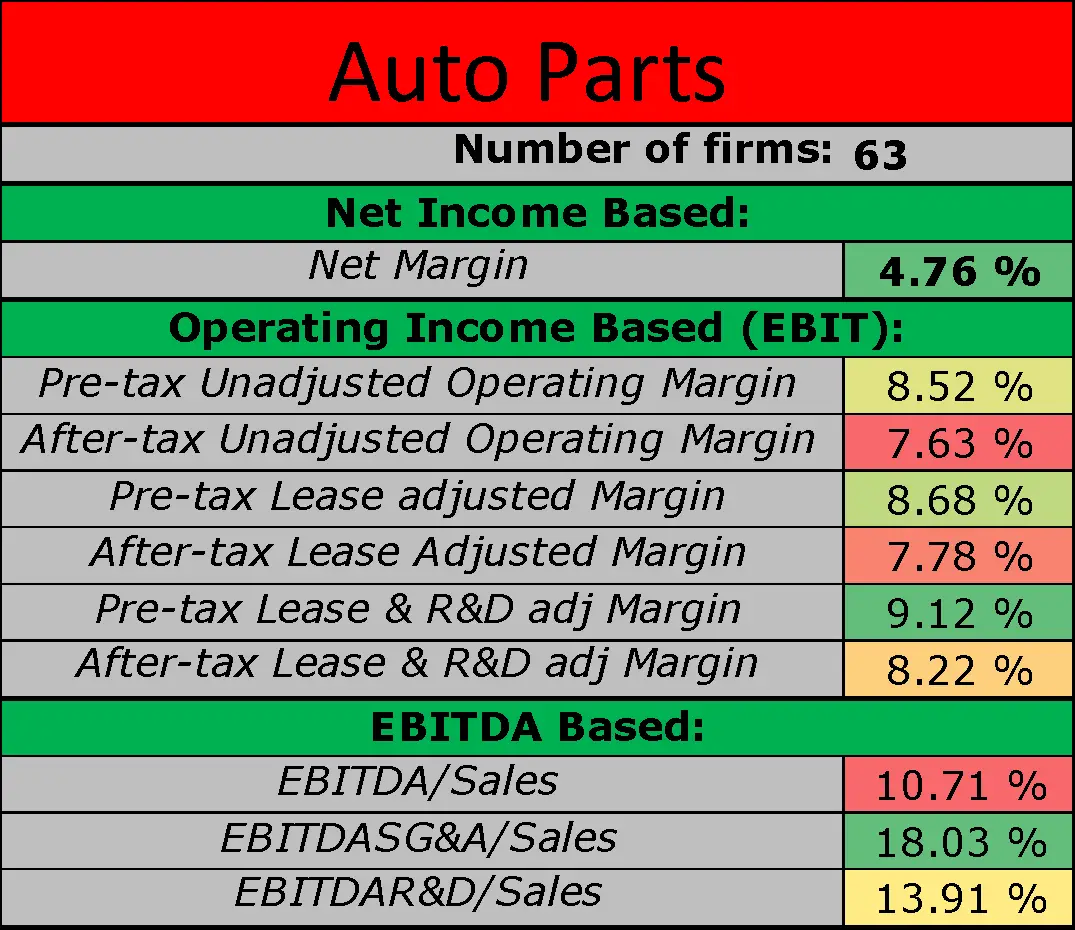

Hva er «vanlige» marginer i bransjen

Ledelsen i KOA satser på at marginekspansjon skal løfte resultatene i årene fremover. Når et selskap setter konkrete mål for mål for marginene, så kan det være fornuftig å undersøke marginene til andre selskaper i bransjen. Hvis marginene som selskapet «lover» er betydelig høyere det som er vanlig (median) i bransjen, så bør man være litt skeptisk.

Det er langt enklere å oppnå marginer som tilsvarer medianen, enn det er å oppnå marginer som er langt bedre enn det som er vanlig. Årsaken til dette er logisk. Et større selskap med lavere marginer (KOA) kan i utgangspunktet forsøke å «kopiere» konkurrentene med bedre marginer. Et selskap som derimot har som mål å ha de beste marginene i bransjen er i større grad avhengig av å «tråkke opp veien» selv, eller sagt på en annen måte: lede an i utviklingen. Nå er det selvsagt ikke noe i veien for at KOA kan være selskapet kan være blant de ledende selskapene i fremtiden. Selskapet har f.eks. en stor FoU-kapasitet.

Oversikten under viser hva som er median marginene i KOA sin bransje. KOA har mye å gå på…

Kilde:http://pages.stern.nyu.edu/~adamodar/New_Home_Page/datafile/margin.html .Aswath Damodaran

KOA har som mål å levere EBIT-margin på 8% innen 2019/20, og som man ser tilsvarer 8% omtrent median-marginen i bransjen. Det bør absolutt være innenfor rekkevidde å oppnå en EBIT-margin på 8%, men det er selvsagt et spørsmål om selskapet klarer å oppnå denne marginen allerede i 2019/20.

Annonse

Verdsettelse

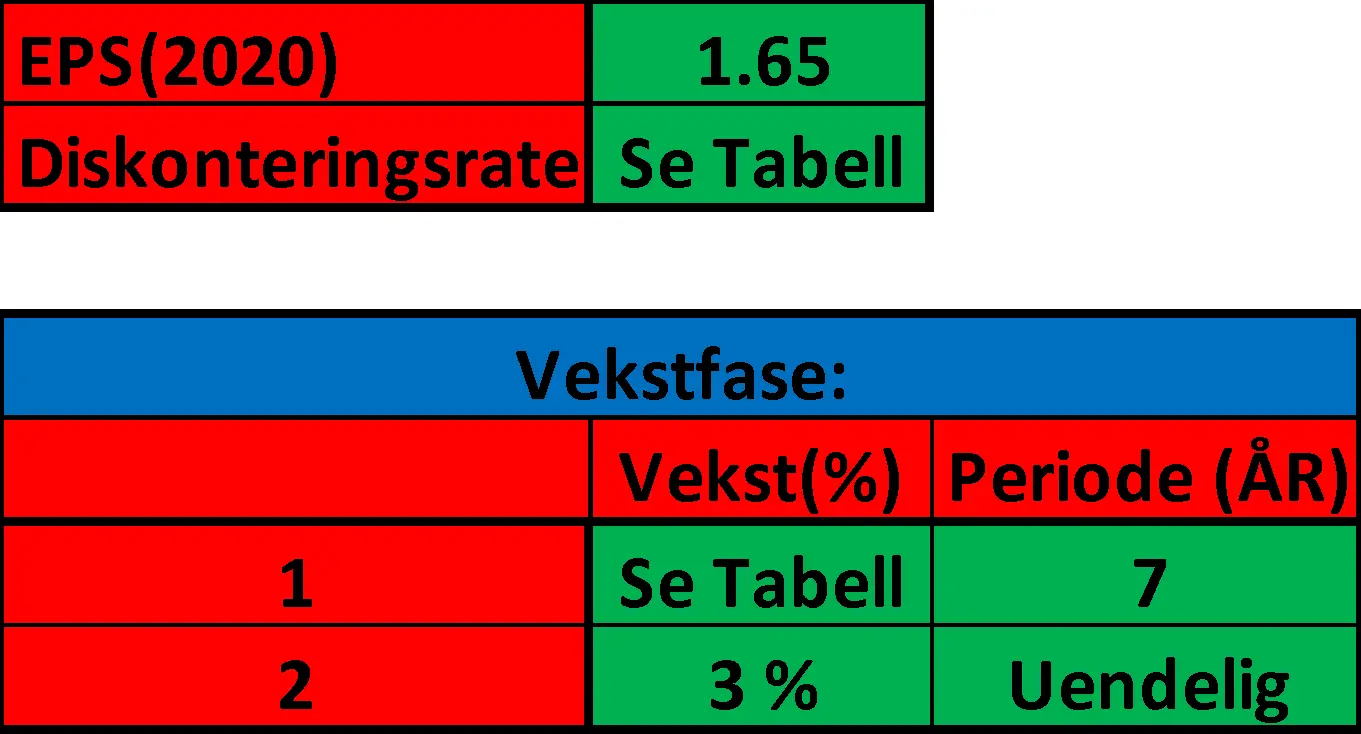

I denne delen vil jeg presentere en enkel verdsettelse av KOA-aksjen. Modellen som brukes i verdsettelsen er beskrevet mange ganger tidligere, og jeg vil derfor fokusere på å presentere inndataene.

Vanligvis pleier jeg å legge opp til at selskapene går gjennom to fremtidige vekstfaser, hvor den første begynner umiddelbart og har høyere vekst enn den andre. I dette verdsettelsescase fokuserer jeg i midlertidig på et scenario hvor ledelsen leverer i henhold til forventningene (de selv har skapt), og oppnår en EPS på 1.65 i 2020 (Jeg har lagt inn litt «slakk». Ledelsen mener de kan oppnå denne EPS’en allerede i 2019). Jeg velger å bruke EPS = 1.65 for 2020, og forventer deretter at selskapet har en vekstfase på 7 år med en årlig vekst tilsvarende g1 (se oversikten under). Den årlige veksten i fase 1 er selvsagt usikker, men en årlig vekst (g1) på 4%, bør absolutt være innenfor rekkevidde.

Den andre vekstfasen legger jeg opp til at varer uendelig. Jeg forventer at den årlige veksten i fase 2 er litt høyere enn hva man forventer vil være den langsiktige veksten i verdens BNP. Jeg tror at selskapet kan overgå forventningene til veksten i fase 2 (i det minste for en kortere periode), men det forutsetter langsiktige investeringer i FoU, men også sterk fokus på å oppnå varige komparative fortrinn.

Hva som skal brukes som diskonteringsrente er ikke gitt, men raten som benyttes bør reflektere risikoen forbundet med å investere i aksjen. I oversikten under har vi presentert ulike diskonteringsrater, og du kan derfor se hvordan verdsettelsen av aksjen endrer seg med endringer i diskonteringsrenten. Selv mener jeg det kan være fornuftig å bruke en diskonteringsrente på 12%.

Inndata:

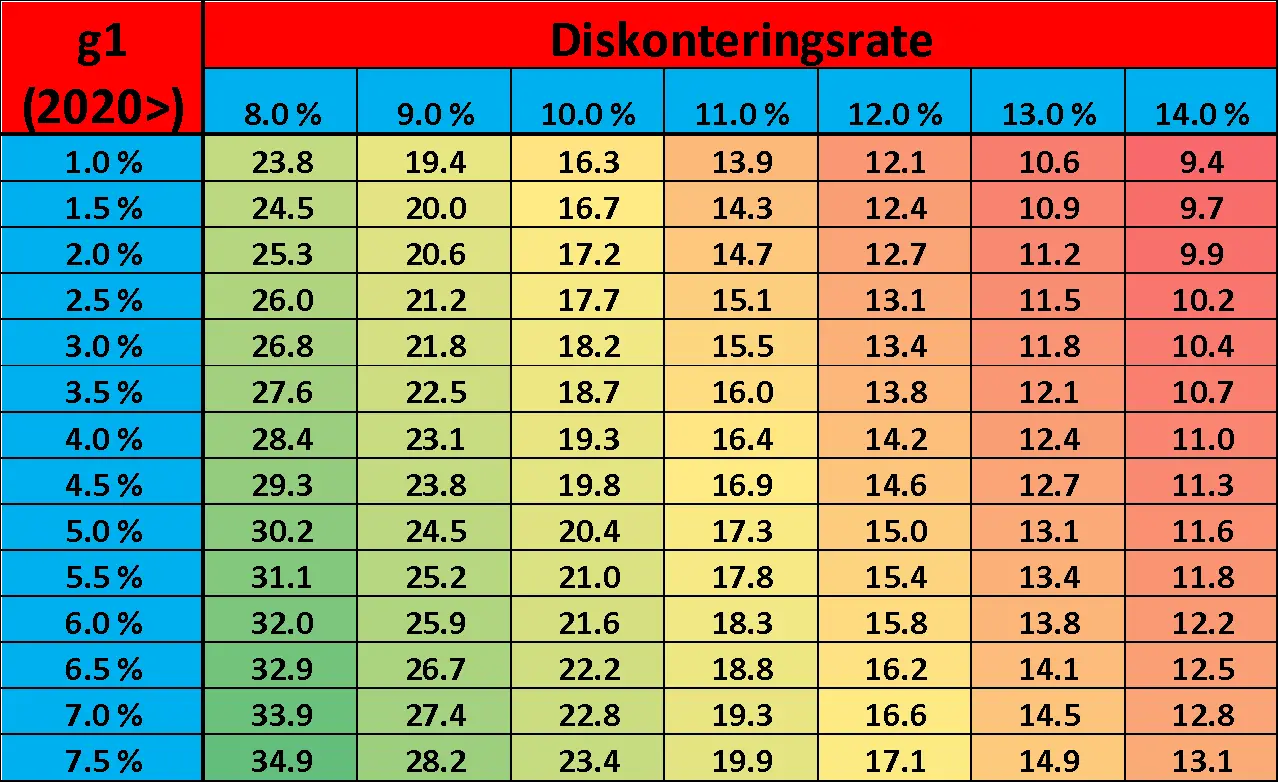

Verdsettelse per aksje gitt ulike forventninger til vekst og risiko:

- Jeg bruker EPS lik 1.65 for 2020. Er du skeptisk til om selskapet virkelig klarer å oppnå en så høy EPS i 2020? Du kan ved å bruke en formel gjøre en forenklet beregning av verdsettelsen (i en gitt celle) basert på en annen EPS(2020):

- Bruk formelen: (X/1.65) * (Opprinnelig Celleverdi)

- Hvor X = Ditt estimat for EPS i 2020.

- Eks. (g1=4%, Dr=12%); 1.00/1.65=14.2 = 8.61. Hvor EPS(2020) er 1.00.

- OBS!: Verdsettelsen over forutsetter at man tror at ledelsen vil lykkes med den nye strategien, og oppnår en EPS på 1.65 i 2020. Det er definitivt sannsynlig at ledelsen i større eller mindre feiler med strategien.

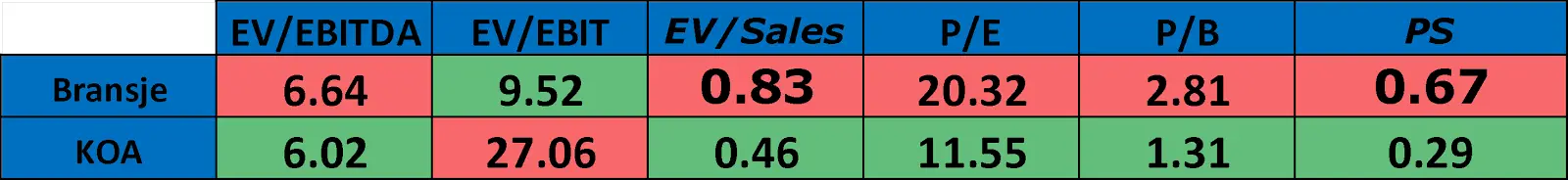

Sammenlignbare Selskaper (Samme bransje)

Hvordan er prisingen til KOA sammenlignet med prisingen til medianselskapet i bransjen (Auto Parts)?

*Tallene er omtrentlige

**Bransjen er «Auto Parts» og er basert på tall for 63 selskaper.

Kilde Bransje Tall:http://people.stern.nyu.edu/adamodar/New_Home_Page/datacurrent.html#multiples

KOA er betydelig lavere priset enn medianselskapet i bransjen. Den lave verdsettelsen skyldes at KOA også rent fundamentalt leverer dårligere resultater enn medianselskapet i bransjen.

Oppsummering

KOA står definitivt foran noen spennende år. Gitt at ledelsen klarer å levere opp mot forventningene de har skapt frem mot 2020, så kan man fort se en dobling (kanskje også tredobling) frem mot 2020. Selv om KOA skulle underprestere litt i forhold ambisjonene til ledelsen, så bør det være gode muligheter i selskapet.

____________________________________

Følg investing24H på Facebook og Twitter om du ønsker å bli varslet ved nye poster. Nyhetsbrevet kan du registrere deg HER

Advarsel. Investing24h.com fraskriver seg ansvar for tap som kan oppstå som følge av bruk analyser/informasjon publisert på denne siden.

Annonse