I denne artikkelen undersøker vi momentumet til kvalitetsaksjene i det nordiske aksjemarkedet. Både investeringer i porteføljer bestående av kvalitetsaksjer eller momentumaksjer har skapt meravkastning over tid i forhold til det generelle markedet.

Faktorer knyttet til momentum og kvalitet er blant de faktorene man har sterkest bevis for at virkelig skaper meravkastning over tid, noe som gjør at det kan være attraktivt for en investor som skal etablere en portefølje av aksjer å se etter aksjer som i utgangspunktet har høy kvalitet eller/og høyt momentum. Aksjer som både har høyt momentum og kvalitet vil kunne gi enda bedre risikojustert meravkastning, siden man da har funnet frem til aksjer som må sies å ha motstridende «egenskaper».

Vanligvis vil man forvente at mer usikre aksjer vil ha den sterkest kursutvikling (både nedadgående og oppadgående), siden disse vil reagere sterkest på positive og negative nyheter/trender. Man vil derfor forvente aksjene med høyest momentum (sterkest kursutvikling) vil være de vekstaksjene som har opplevd det sterkest positivt fokus den siste tiden, men hvor sannsynlig er det at denne utviklingen vil fortsette?

For å øke sannsynligheten for at man investerer i selskaper som vil fortsette å ha en positiv kursutvikling, så kan det være fornuftig å filtre bort selskapene i investeringsuniverset med lav og middels kvalitet, slik at man kun sitter igjen med selskapene med høy kvalitet og høyt momentum. Det vil øke sannsynligheten for at du også i fremtiden vil kunne få en god utvikling for din aksjeportefølje. Vi er imidlertid svært opptatt av å påpeke at filtreringen kun bør være en innledende fase i søken etter gode selskaper, nærmere analyse av aktuelle kandidater bør alltid gjøres! Filtreringen gjør i midlertidig at man kan konsentrere seg om å gjøre grundige analyser av et mer begrenset antall selskaper, istedenfor å gjøre overfladiske analyser av mange selskaper.

I denne artikkelen vil vi ta utgangspunkt i det nordiske aksjeuniverset (her begrenset til Norge, Danmark, Sverige og Finland), men for den enkelte leser/investor vil det selvsagt være mulig å kun vurdere aktuelle kandidater i enkeltland. I tabellen under viser vi kun selskaper med «Høy Kvalitet», men hva legger vi i høy kvalitet?

Høykvalitetsselskaper

Det finnes både kvantitative og kvalitative egenskaper som gjør et selskap til et høykvalitetsselskap, men vi har kun valgt å fokusere på noen kvantitative egenskaper, siden disse egenskapene er enklest å identifisere på en effektiv måte. Vi har valgt å bruke Piotroski sin F-Scoremodell, Z-Scoremodellen og Sloan-modellen til å vurdere kvaliteten til selskapene, altså modeller som har vist gode resultater internasjonalt over tid. Alle de tre modellene vurderer en rekke ulike fundamentale egenskaper (ofte forholdstall beregnet ut fra regnskapstall), for å konkludere om et selskap har høy kvalitet eller ikke.

Vi vil ikke presentere de tre kvalitetsmodellene nøye her, men du kan finne en grundig gjennomgang av disse i «Kunnskapsbasen» til Investing24H. Du kan navigere deg til modellene nedenfor ved å trykke på navnet til modellene.

Piotroski sin F-Scoremodell («F» i oversiktene): Modellen går fra 0 til 9, hvor 9 blir vurdert til å være de selskapene med høyest kvalitet, mens O blir vurdert til å være de med lavest kvalitet. Generelt har det vist seg at selskapene med høy F-score i gjennomsnitt har gitt en meravkastning i de påfølgende årene. Vi har valgt å kun inkludere selskaper med Score på minimum 6, altså vil vi sitte igjen med selskapene som tilhører den gruppen av selskaper med høy kvalitet (i det minste ut i fra modellen)

Z-Score («Z» i oversiktene): Høyere Z-score vil være en indikasjon på lavere risiko. Vi har valgt å sette grensen på 2.99, det vil si at alle selskapene som inkluderes i tabellen under må han en score på minimum 2.99. 2.99 er mye brukt internasjonalt som inngangsbarriere for høy kvalitet.

Sloan: Score nærmere 0 blir regnet til å være bedre. Sloan sier noe om differansen mellom regnskapsresultatene og kontantstrømmen til et selskap. Stor differansen mellom kontantstrøm og resultat (særlig over tid) vil kunne være et tegn på at ledelsen forsøker å manipulere regnskapene. Kontantstrømmen er vanskeligere å manipulere enn inntektene og kostnadene (større mulighet for at selskapenes egne vurderinger påvirker resultatet). Vi har satt som grense at Sloan må være mellom -10% og +10% for at et selskap skal kunne bli inkludert i tabellen under. Vi gir altså noe rom for avvik mellom kontantstrøm og resultat.

Illustrasjon: Hvordan vi kommer frem til momentum-selskaper med høy kvalitet.

Annonse

Momentum

Vi har valgt vurdere momentet til en aksje utfra dens prisutviklingen de siste 6-og 12-månedene (6M, 12M). Selskapene med høyest positiv kursutviklingen i prosent blir regnet som det selskapet med høyest momentum i løpet av en periode (6M eller 12M). Selskapet med høyest utvikling for en gitt prisindeks (6M eller 12M) blir gitt rangeringen 1, mens det med nest høyest blir gitt rangeringen 2, og så videre. Vi har valgt å konvertere denne rangeringen til en prosentscore, hvor selskapet som har rangeringen 1 blir gitt scoren 100%. Prosentscoren kan leses som: «Hvor mange prosent av høykvalitetsselskapene i universet som et bestemt selskap har høyere momentum enn». Et selskap med rangeringen 1, og en prosentscore på 100% har altså sterke momentum enn 100% av de andre selskapene.

Prosentscoren blir beregnet individuelt for både 6M og 12M. Sum(MOM) er gjennomsnittet av prosentscoren for 6M og 12M, og kan ses på som en endelig vurdering av selskapenes relative momentum i forhold til de andre selskapene.

Nedenfor presenterer vi en børsspesifikk liste hvor de beste aksjene (S(MOM) er beregnet ut fra det nordiske universet av høykvalitetsaksjer). Vi anbefaler på sterkeste at man IKKE kun investerer i enkeltaksjer som gjør det bra i forhold til enkeltfaktorer. Man bør heller bruke resultatene som et verktøy til å finne frem til selskaper man kan analysere grundigere.

Annonse

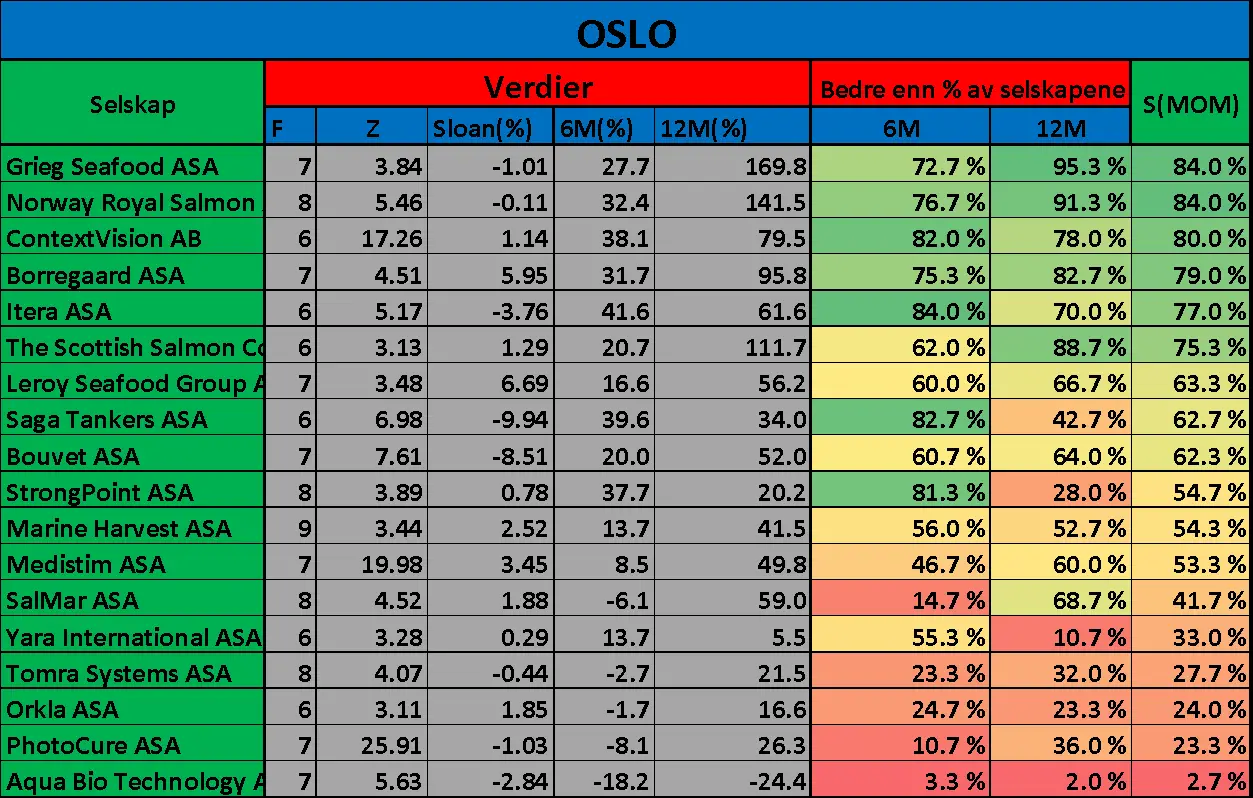

De «beste» aksjene på Oslo

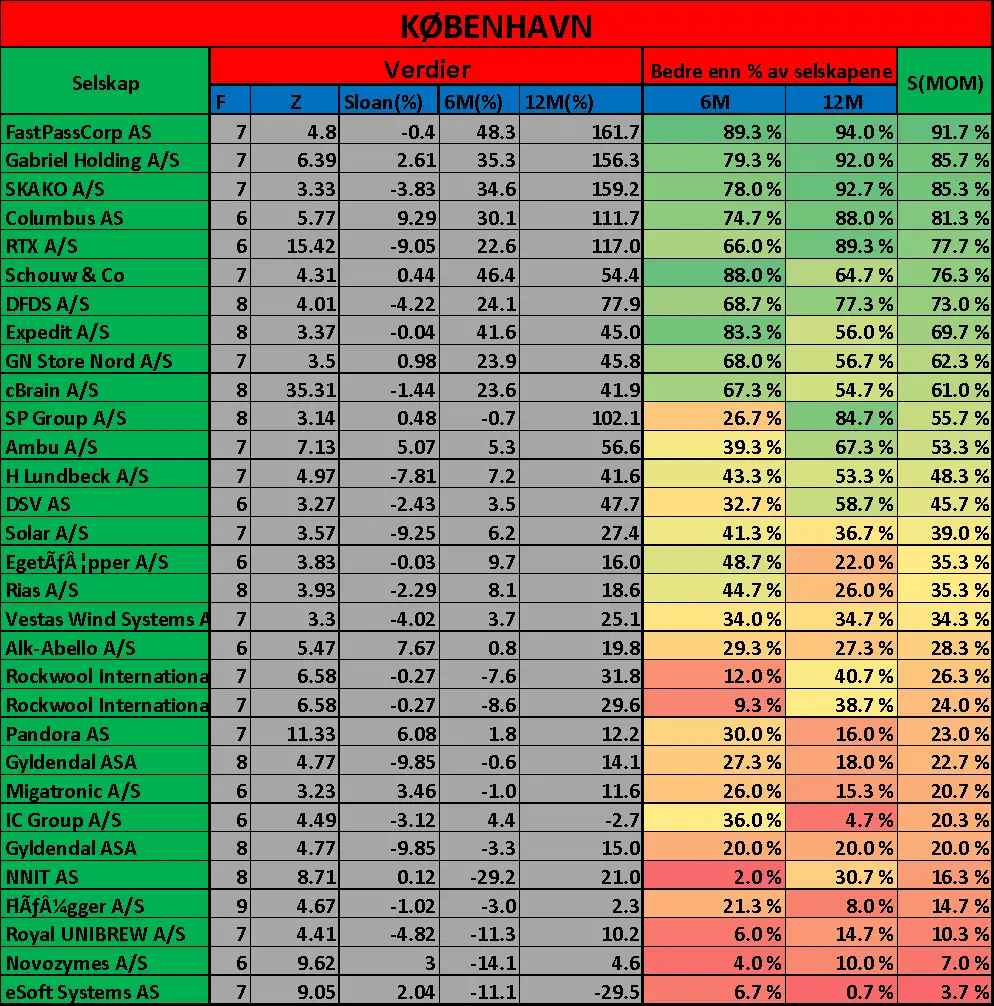

De «Beste» aksjene København

De «Beste» aksjene Stockholm

De «Beste» aksjene HELSINKI