ABG Sundal Collier (heretter stort sett bare ABG) er en nordisk investeringsbank med kontorer i Norden, og i flere av de viktigste internasjonale finanssentrene. Selskapet har de siste årene stått for en raus utbyttepolitikk, noe som har gjort selskapet til et spennende case for såkalte utbytteinvestorer. Vi vil i denne artikkelen se nærmere på ABG, og undersøke om selskapet fortsatt kan være et attraktivt selskapet for investorer som i hovedsak er interessert i direkteavkastning. For at utbytter, og da helst økende utbytter skal være bærekraftige på sikt, så må man nødvendigvis ha god lønnsomhet og vekst, men hvor sannsynlig er det at man får det i ABG i fremtiden?

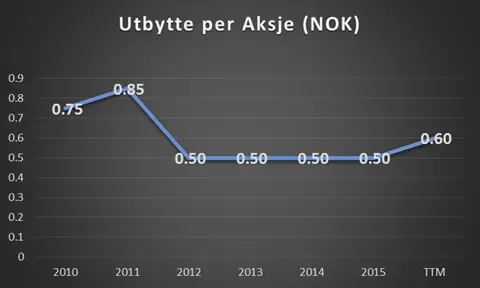

Sundal Collier sine historiske utbytter

ABG er i en bransje hvor man vanligvis ikke vil ha veldig stort behov for kapital til å vokse (om man ser bort i fra oppkjøp), noe som gjør at slike selskaper som regel vil ha en mulighet til å betale ut en stor andel av den frie kontantstrømmen som selskapet genererer. Den Frie kontantstrømmen (FCF) er lik:

EBIT (1-tax rate) + (depreciation) + (amortization) – (change in net working capital) – (capital expenditure).

FCF er altså kapitalen selskapene kan bruke til ekspansjon (organisk vekst eller oppkjøp), eller til å betale utbytter eller kjøpe tilbake aksjer (tilbakekjøp er i realiteten det samme som utbytte). Siden ABG ikke har gjort de store oppkjøpene de siste årene, så har selskapet nødvendigvis hatt gode muligheter til å betale høye utbytter, noe de også har gjort.

Oversikten viser utbytteutbetalingen til ABG i ulike år. Utbytte for et gitt regnskapsår blir betalt i det påfølgende året, noe som gjør at utbetalingen i 2016 er på 0.60, som altså er utbytte for regnskapsåret 2015.

Generelt har utbyttene til ABG vært stabilt høye de siste årene, noe som også har ført til en høy utbytteyield (Utbytte per aksje / aksjekurs). Er det mulig å opprettholde disse utbetalingene?

Annonse

Bærekraftige utbytter?

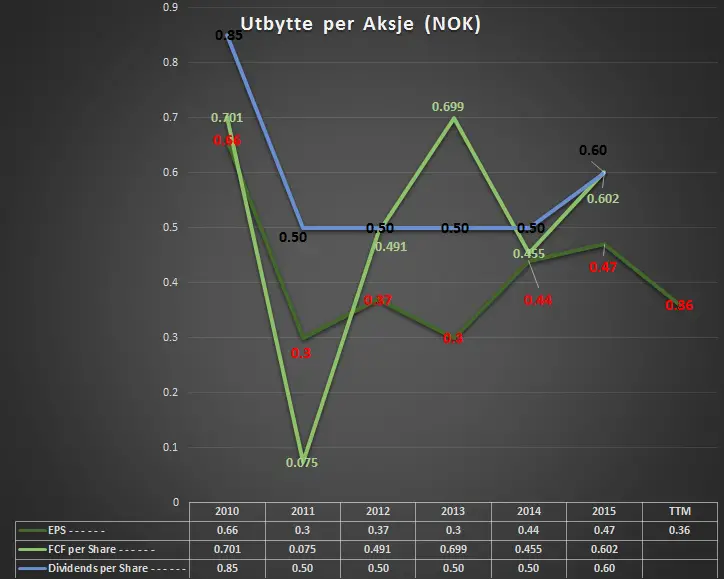

Som vi har vært inne på så forteller FCF noe om hvor mye kapital et selskap i en gitt periode kan bruke til å ekspandere, til å betale utbytte, eller til å bygge kontantbeholdningen. For et selskap som ABG vil man over tid kunne betale et utbytte som er på høyde med FCF, siden man typisk vil ha mindre behov for å bruke kapital til å ekspandere (i den grad man skal ekspandere). På sikt er det i midlertidig ikke bærekraftig å ha FCF som er lavere enn utbyttene, men på kort sikt kan man selvsagt bruke kontantbeholdningen til betale ut mer utbytte. La oss se på hvordan sammenhengen mellom FCF og utbytte har vært for ABG de siste årene.

I motsetning til i det foregående diagram, så har vi her valgt å flytte utbytte per aksje til det regnskapsåret det faktisk blir betalt for (altså ikke året etter, som er året det blir faktisk blir betalt ut). Årsaken til dette er at man da lettere kan se på sammenhengen mellom FCF og utbytte.

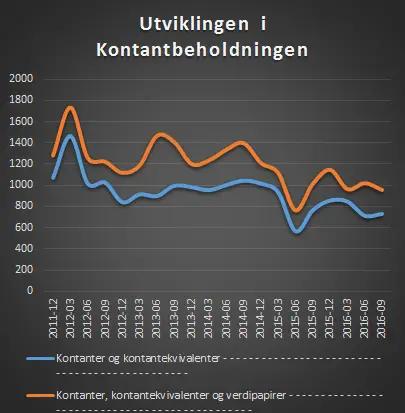

Vi ser at man de siste årene har betalt utbytter som har vært like store eller større enn den den frie kontantstrømmen. Når man analyserer et selskap som har Utbytte > FCF, så bør man studere utviklingen i selskapets kontantbeholdning. Bruker ABG av kontantbeholdningen for å betale utbyttene?

Vi kan klart se at ABG har redusert sin kontantbeholdning de siste årene. Selskapet har hatt som mål å redusere kontantbeholdningen, siden denne har vært for høy i forhold til risikoen til selskapet. Det er altså viktig å være å være klar over at utbyttepolitikken de siste årene i utgangspunktet må avsluttes på et tidspunkt. Selskapet må på et tidspunkt generere en høyere kontantstrøm fra driften om man skal kunne oppholde dagens utbytteutbetalinger eller helst øke disse

Selskapet vil i fremtiden trenge å kompensere for reduserte kontantreserver med økt lønnsomhet og vekst i driften, men er det sannsynlig at de klarer det?

Høyere fremtidig lønnsomhet og vekst?

Det er flere ulike veier som et selskap kan gå om målet er høyere FCF og resultater i fremtiden, men de viktigste er:

- Øke veksten. Enkelt sagt kan man øke omsetningen. Selv med stabile marginer vil man da generere høyere resultater/kontantstrøm. ABG kan for eksempel forsøke å utvide sin virksomhet (flere ansatte, men med samme eller bedre lønnsomhet per ansatte). Utvidelsen kan skje geografisk eller/og “produktmessig” (tilby et bredere og mer spesifisert produkt i markedene de allerede etablert).

- Øke marginene. Det er vanligvis vanskelig å øke marginene i et marked med høy konkurranse. Skal man kunne ha høyere marginer enn konkurrentene, må man tilby et bedre produkt enn disse, man bør helst også drive så effektivt som mulig.

Vi vil nå se kort på om vi har noen indikasjoner på om ABG er i ferd med å øke marginene eller veksten.

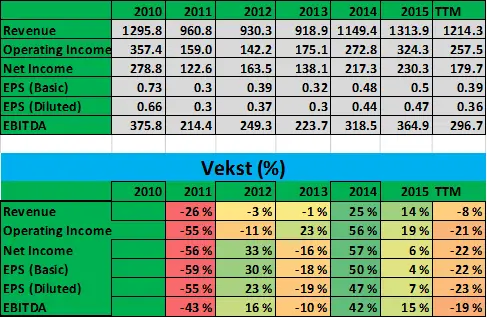

Oversikt over resultater og omsetning de siste årene (Tall I MNOK)

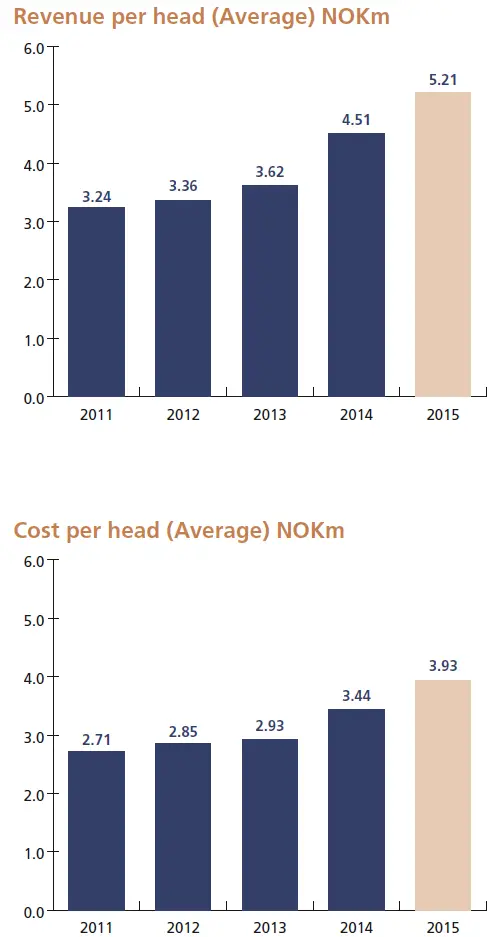

Oversikten over viser at det er antydninger til at resultatene og omsetningen er i ferd med å etablere seg på et høyere nivå enn tidligere. Vi ser også at inntektene per ansatt øker raskere enn kostnadene per ansatt, noe som er viktig i en bransje hvor lønnskostnaden er høye.

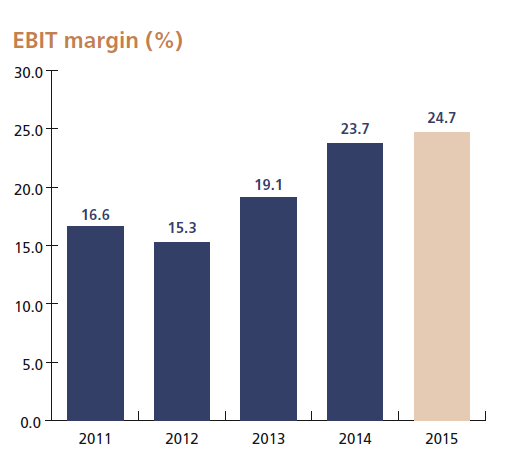

Utklipp fra Årsrapport-2015

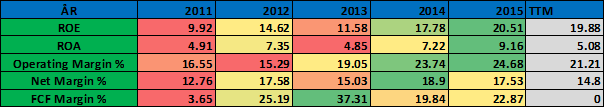

ABG sin margin – og avasktningsutvikling

Utklipp fra Årsrapport-2015

Selskapet har klart å øke marginene, men er det mulig å holde disse på sikt, eller vil man igjen få en EBIT som faller ned mot 20%. Omsetningsvekst kombinert med marginforbedringer vil ofte være vanskelig.

Nøkkelen er en effektivisering av driften som ikke går utover produktet man leverer kundene, men det er lettere sagt enn gjort.

Økt spesialisering (bredere, men også et mer spesifisert produkt som i sterkere grad skaper komparativt fortrinn, vil kunne øke omsetningen og marginene. Man vil kunne tilby flere og bedre tjenester, noe som kundene sannsynligvis vil betale for. Fokuset vil være å optimalisere og øke humankapitalen.

Oppsummering

ABG har betalt ut høyt utbytte i flere år, men der er liten sannsynlighet for at utbyttenivået kan opprettholdes uten topplinjevekst og bedre marginer. Tar en hensyn til den streke konkurransen i bransje, og det faktum at finanssektoren stort sett beveger seg med konjunkturene, så tror vi det blir svært utfordrende å øke dagens utbytter.

Annonse